プラチナカードランキング 2023年3月更新

人気のプラチナカードをランキング。2023年に入会するならどのプラチナカードがおすすめ?実際にプラチナカードを保有し、活用しているカードホルダーの評判をチェックしよう!

プラチナカードは、申込みできるクレジットカードの中では、他を一線を画する別格のステータスを持っています。プラチナカードが発行できるということは、その人はカードの利用実績、支払い能力、社会的地位など、全てが一流とカード会社が認めている証でもあり、保有すること自体が最高の栄誉と言っても差し支えありません。だからこそプラチナカードには、他のカードにはない様々な特別なサービスが付帯しているのです。ちなみに2021年はコロナによって、プラチナカードのトラベル&エンターテイメントに関するサービスが大打撃を受けましたが、ラグジュアリーカードやアメックス・プラチナカードは、各種キャッシュバックやオンライン関連のサービスを大幅に強化し、評価を高めました。今後のプラチナカードは、どういう環境においても使い勝手が良いカードが選ばれることになりそうです。プラチナカードの保有を検討されている方は、カードホルダーの評判をもとに、2023年3月に更新した最新のプラチナカードランキングの結果も参考に、自分に合った1枚を見つけましょう。※ランキングロジックについてはこちら

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

- American Express

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード

総合得点 4.7

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 学生を除く20才以上で電話連絡可能な方*条件非開示審査あり |

|---|---|

| 年会費 |

22,000円(税込)

※初年度年会費無料キャンペーン実施中(2023年3月31日まで) |

セゾンとアメリカン・エキスプレスが提携し発行するプラチナカード。申込みを受け付ける数少ないプラチナカードの一つで、年会費は22,000円(税込)と他のプラチナカードと比較すると格段に安い。更に年間のカード利用額が200万円を超えると年会費が半額になるためコストパフォーマンスの高さは圧倒的。第三者機関が実施したプラチナビジネスカードのランキングでもNo.1を獲得している。

年会費が安いからといってサービス内容に妥協はなく、他のプラチナカードと比較しても全くそん色ない。なかでも世界1,300ヶ所の以上の空港ラウンジが無料で利用できるプライオリティ・パスはクレジットカードの付帯サービスの中でも最高峰の特典。ちなみにセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードはプライオリティパスのプレステージ会員資格(※通常429ドル)が付帯するため、これだけでお得度は年会費を大きく上回る。

更に特筆すべきはマイル還元率の高さだろう。無料(通常4,200~5,250円)のショッピングマイルプランに登録するとカード利用1,000円につきJALのマイルが10マイル貯まる他、当カード限定で2,000円につき1永久不滅ポイント(※1ポイント2マイル換算)を貯めることができる。この2つを合算するとJALマイルの還元率は1.125%となり、航空会社が発行するマイルカードの1%を上回る。

その他にも国内最大のスポーツクラブ・コナミスポーツを年会費無料でその都度料金のみで利用できるサービスや、プラチナカード会員専用のコンシェルジュデスク等が用意されている。さらに2019年から新たにサービスを開始した会員向け優待サービス「セゾンクラッセ」に登録し、最高ランクのクラス6認定されると、付与されるポイントが2倍(SAISON MILE CLUB登録時は、マイルとは別に0.5%の請求不滅ポイントを付与)になる。

現在実施している新規入会キャンペーンを利用すると、初年度年会費22,000円が無料になる他、家族カードの入会で3,000円相当の永久不滅ポイントをもらうこともできる。

年会費とサービスのバランスを考えれば最もコストパフォーマンスの高いプラチナカードの一つだろう。

プラチナカード スペック比較

| 発行基準 | 学生を除く20才以上で電話連絡可能な方 *条件非開示審査あり |

|---|---|

| 年会費 | 22,000円(税込) ※年間200万円以上のカード利用で年会費半額

※初年度年会費無料キャンペーン実施中(2023年3月31日まで) |

| 付帯特典 |

|

| 国際ブランド | アメリカン・エキスプレス |

| ポイント還元率 |

|

| 旅行保険 | 海外最高1億円、国内最高5,000万円 |

| 提携サービス |

|

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの口コミ・評判

以前の口コミを表示(10件)

- 41才・男・広告代理店

- アメックスのプラチナカードの年会費が驚異的なところまで上がり、シティプラチナカードも買収され、今後のサービスレベルに関しては疑問符がつく。会社が安定していてここ最近サービス内容が変わらないとなるとセゾン・プラチナ・ビジネス位ではないかと思う。年会費も半額になるし、1マイル2円換算で考えればポイント還元率は2.2%と驚異的。お得度も高いし、サービスレベルが変わらない限りこのプラチナカードをメインに使っていく予定。

参考になった15

- 34才・男・会社員

- コストパフォーマンスを重視するのであれば間違いなくこれが一番。セゾンプラチナアメックスとは同じようなサービスが多いが、そもそも向こうは招待制なので除外。また他の人の口コミにあるように年間200万円の利用で年会費が半額になるのでプラチナカードとしてのコスパはこちらのほうが上。ゴールドカード並みの年会費でプラチナカードが持てる(しかもポイント還元率が高い)というのはサラリーマンにとって最高のステータスだと思う。

参考になった10

- ユーザー情報なし

- 申し込み制カードという手軽さに加え、PPパスのプレステージ版付与、保険の自動付帯、アメックスのベネフィット利用、この3つだけを考えても、お得感の高いカードだと思います。国際ブランドのアメックスも最近では、だいぶ決済先が広がり、日常生活には困りません。セゾンデー、永久不滅ポイントを年会費に還元することなどを含めると、コストパフォーマンスの高さは群を抜いていると思います。アメックスプラチナとの比較を気にしなければ、かなりの便利なカードで、コンシェルジュの実力は、年会費相応とも思えますが、カード所持の身軽さゆえ、気軽な利用が可能かと個人的には思います。招待制に変わったカードに比べ、こちらのビジネスタイプの券面は、落ち着いたものになっていると思います。

参考になった7

- 48才・男・会社員

- 以前は10万円以上の年会費を払ってアメックスのプラチナやダイナースのプレミアムカードを使っていたが、ステータスを買っていたようなもので、サービスを使い倒さない限りもとは取れない。最近ステータスに魅力を感じなくなってきたこともあり、このカードに変えました。コールセンターはアメックスやダイナースのプロパーカードと比較すると正直見劣りすることがあるのは否めないが、その他のサービスはあまりかわらないと思う。また、何よりマイル還元率が高い。年間200万位使う人であれば年会費は十分もとがとれるはず。総合力を考えればトップクラスのプラチナカードだと思う。

参考になった13

- 男・外資系メーカー

- いろいろと迷いつつ、アメックス金、ダイナース、シティー金、と一揃えに揃えてしまいました。しかし最終的には名より実をとってセゾンプラチナカードに落ち着いています。実際に海外で使っているとダイナースとかアメックスは特にエリートカードという認識が受け取る側には無いようで、私が自慢げに出したダイナースなぞは何故そんなマイナーなカードを使うのといった友人の怪訝な反応。個人的な感想ですが、私の感じていた「ステータス」、って「何?」、といったむなしさがありました。セゾンプラチナのデスクは親切で、近所の金魚屋さんの場所から、ミラノの携帯電話屋まで懇切丁寧に相談にのってくれました。サポート・サービスを考えると喜んで年会費を払えるレベルだと思います。

参考になった18

- 43才・男・レストラン経営者 | 2018年4月19日

- コンシェルジュサービスに加えトラベルサービスもありJCBと提携しているらしく、国内旅行であればホテルの確保から高速バスの手配まで電話一本でスムーズに出来るので便利です。またJALマイルも効率良く貯めることとができるので、年間で200万程度カードを使う人であれば、年に1度は貯めたマイルで旅行にもいけますよ。

参考になった3

- 39才・男・会社経営

- シティプラチナがSuMi TRUST CLUB プラチナカードの券面を発表した時もがっかりしましたが、セゾンに関してもアメックス色が強すぎて私は以前のシンプルな券面のほうが好きです。私の記憶が正しければ3年位はカード券面が変わらないのでしばらくこのカードを使わないといけませんね。アメックスのカードが軒並み年会費を上げる中、セゾンプラチナカードは全く年会費が上がっていない点は良い点ではあるとは思います。

参考になった1

- 男・外資系社員

- セゾン・ゴールドカードなどに付いている、西武百貨店の駐車場無料サービスが、セゾン・プラチナアメックスに付いていません。この特典を利用しようという方は、このカードを作るときに注意が必要です。

参考になった0

- 49才・男・会社員 | 2017年8月29日

- インビテーションレターが必要なプラチナカードはデザインをはっきりとこちらのビジネスカードと区別してほしいですね。あともう少しデザインを良くしてほしいことと、セキュリティのことを考えた時、ICチップの入ったものにしてほしいですね。(それだけでもカードホルダーとしては安心するので)今の時代、デザインが大事。デザインの良いものを持つと気持ちも良くなり、ますます(人の前で)使いたくなるカードになると思いますよ。

参考になった0

- 男・会社経営

- コンシェルジュを秘書代わりに使おうと思っている人には向いていないと思う。対応のスピーディさ、応用力がアメックスとは全然違う。多分セゾン内で対応しているんでしょう。早くノウハウをためて何とかしてもらいたいものです。

参考になった3

- 男・公務員

- かなり評判が良いようですが、コンサートチケットの手配はお願いしても拒否されたし、旅行先のNYでコンシェルジュへ電話しても「電話帳で調べましたが、ご希望の物は見つかりませんでした」とぜんぜん頼りにならなかった。会費がそんなに高くはないので、しょうがない気もするが、真のインビテーションが来る物と比較すると見劣りはします。

参考になった2

Mastercard Black Card(ラグジュアリーカード)

- Mastercard

Mastercard Black Card

| プラチナカード 発行基準 | 非開示 |

|---|---|

| 年会費 | 年会費 110,000円※プラチナカードのサービス内容に満足できない場合、半年以内に50万円以上カードを利用し、解約する方へは年会費を全額返金! |

Mastercard Black Cardは、米国で富裕層向けのクレジットカードを発行するラグジュアリーカードと、新生銀行グループのアプラスが提携、2016年11月に発行を開始したブラックカード。カード名はブラックカードだが、さらに上位のカードに、24金で加工された招待制のゴールドカードを用意していることから、アメックス・プラチナとほぼ同等のプラチナカードと考えても差し支えないだろう。

Mastercard Black Cardの特徴は、MasterCard最高の会員資格「ワールドエリート」が付帯し、カード券面に金属を採用している点。クレジットカード最高のステータスを誇るアメックスのセンチュリオンはカード券面に金属を採用しているが、Mastercard Black Cardも同様に金属を採用。実際に持ってみるとずっしりと重く、特別なステータスを感じることができる。

またカードに付帯するサービスも特別感のあるものを多数ラインナップ。特におすすめしたいのが、本カードと招待制のゴールドカード限定で付帯する特典、ラグジュアリーリムジン。本サービスは、日本を代表する予約困難な名店や隠れ家的レストランに、会員専用の席を用意し、予約を受け付けるというもの。予約対象となっているお店は鮨とかみ、レフェルヴェソンス、銀座 小十、フロリレージュ、日本料理晴山など、ミシュランでの星付き店や食べログで高得点を獲得している名店ばかり。

さらにラグジュアリーリムジンには、東京23区内の指定した場所から予約したレストランまで、無料でリムジン送迎を受けることができるサービスが付帯。この特別感のあるサービスは、予約困難な高級レストランでの食事に興味がある方なら、圧倒的な魅力を持つサービスと言えるだろう。

また2019年4月に一部不満の声が聞かれていたポイントプログラムを一新。Mastercard Black Cardの基本ポイント還元率は1.25%となり、他のプラチナカードと比べてもトップクラスのお得度を実現。カードが持つ魅力も大幅にアップした。その他にも世界中の空港ラウンジを無料で利用できるプライオリティパス、24時間365日対応のコンシェルジュ、ハワイアン航空の上級会員資格など、ステータスカードならではのサービスが充実。付帯保障も国内・海外ともに最高1億円まで補償する旅行傷害保険や航空機遅延保険、年間最高300万円まで補償するショッピングガード保険など、プラチナカードならではの内容が付帯する。

プラチナカードにステータスを求めるユーザーであれば、ワールドエリート資格を取得でき、ミシュラン三ツ星店の優先予約ができるMastercard Black Cardは、一度は持ってみたいクレジットカードと言えるだろう。

プラチナカード スペック比較

| 発行基準 | 非開示 |

|---|---|

| 年会費 | 110,000円(税込) |

| 付帯特典 |

|

| 国際ブランド | Mastercard |

| ポイント還元率 |

1,000円につき2ポイント※利用明細2,000円毎に1ポイント ※ポイントの有効期限は最大5年 |

| 旅行保険 | 海外最高1億2,000万円、国内最高1億円 |

| 提携サービス |

|

Mastercard Black Card(ラグジュアリーカード)の口コミ・評判

以前の口コミを表示(3件)

- 35才・男・IT系 | 2017年10月30日

- 最近話題の金属製クレジットカードなので申込みました。 チタンニウムと迷いブラックにしました。 店舗でカードを出した時の注目度はさすがです。 とあるファストファッションの店ではアルバイトの子が 社員を呼ぶ騒ぎにまでwww AMEXのプラチナも持っていますが、コンシェルジュの 利用しやすさではラグジュアリーカードが勝っている印象です。 会社の飲み会の場所の予約(客単5000円程度の店)も コンシェルジュにお願いしますが、AMEXのほうは電話問い合わせに 対して、電話で返答ですが、こちらはメールで対応してくれます。 ※会議中や商談中の場合電話は出れないのでありがたいです。 見た目の意外性、使い勝手は今のところ文句がないです。

参考になった7

- 41才・男・広告関係 | 2017年12月6日

- 人は選びますが、アメックスのセンチュリオン以外で現時点で日本で持てる唯一の金属製クレジットカードで、ステータスは間違いなくトップクラスだと思う。知っている人が見ると、おっとなるのは間違いない。私も他のプラチナカードホルダーですが、このカードを持っている人がいたら思わずすごいなぁと唸ります。ラグジュアリーダイニングももちろん良いですが、新国立美術館の同伴者1名まで無料というのは他にない注目のサービスかと。JCB THE CLASSにある名医紹介サービスもあり、全部乗せという印象。基本ポイント還元率は0.5%と低いですが、150万円以上利用すると1%になります。このカードを持つ人はそれ位は使うと思うので1%還元のカードと思えばまずまずと言えるのではないでしょうか。私はまだホルダーではありませんが、他のプラチナカードを解約し、乗り換えようと本気で検討中です。自分がこのカードにした後は、ラグジュアリーダイニングとかで予約できないと嫌なので、正直あまりホルダーが増えて欲しくないです(笑)。

参考になった13

- 42才・男・会社経営 | 2019年6月8日

- 複数のプラチナカードを保有しています。年会費高いのにと言われることもありますが、そもそも年会費は気にしていないというか、それ以上の体験が味わえるのであれば、10万位は全然問題ありません。これまでは何だかんだアメプラがベストだと思っていましたが、ラグジュアリーカードが相当サービスを強化してきており、2019年6月時点だと、このブラックカードがベストかもしれないと思い始めています。特に送迎付きの高級レストラン優待、ラグジュアリーリムジンやコース料理アップグレードは年数回利用すれば、年会費の元が取れるはずです。あとはTOHOシネマズ月2回映画無料も何気に使い勝手が良い。あとは首都圏に住んでいる人に限られますが、新国立美術館が同伴者含めて無料なのも明らかにステータスのあるサービスです。ポイント還元率は対した事ありませんが、ステータスのあるプラチナカードへの入会を検討している人には間違いなく、おすすめできます。

参考になった1

- 43才・男・会社経営者 | 2020年10月12日

- 新型コロナで一番評価を上げたのはラグジュアリーカードだと思います。特典の拡充はもちろんですが、2020年10月からは事前入金による利用限度額の引き上げ(つまり事前入金すれば、その分利用限度額がアップするということです)がはじまり、アメックスのプラチナに負けている部分はほぼなくなりました。ポイント還元率もブラックなら1.25%ですし、税金払いでもポイント減額なしなので、お得と言う観点でも利用を検討する価値があるプラチナカードだと思います。

参考になった1

- 44才・男・マーケティング | 2020年11月19日

- 米国の富裕層が保有しているカードが上陸ということで、大きな話題を呼んだラグジュアリーカードだが、券面が金属(あとでアメックス・プラチナが追従し優位性がなくなる)という点以外、そこまで高い評価を受けている訳ではなかった。それが2020年に評価が反転。サービスをリニューアルし、まずポイント還元率が高くなった点に加え、コロナでトラベル&エンターテイメントを楽しめない富裕層向けに、様々な代替えサービスを提案したのが良かったのだと思う。ちなみに富裕層向けと言いながら、カードの利用限度額が当初100万円とあり得ない低さも評価を得られない理由の一つだったが、2020年10月から事前入金することで、カード利用限度額9,999万円(実質1億円)を実現している。これは法人カードも個人カードも変わらない。この変更で、富裕層の支持率はさらにアップすると思われる。

参考になった1

- 44才・男・マーケティング | 2021年3月24日

- アメックスプラチナからラグジュアリーカードブラックに乗り換えました。私の周りを見ても、乗り換えの決断をする人が増えています。理由はラグジュアリーカードが新型コロナに対応するため、サービスをいち早く見直し、ポイント還元率をアップさせただけではなく、映画のチケットやdtv無料等、国内で楽しめるサービスを大幅に拡充したから。アメックスも今はサービスを見直していますが、少し出遅れた印象は否めません。また50万円利用し、初年度で解約すれば年会費を全額返金してくれるサービスもあるので、乗り換えしやすかったのも理由です。実際に使ってみた満足度も高いので、プラチナカード選びに悩んでいる方にはおすすめできます。

参考になった1

- 39才・女 | 2018年4月12日

- 良くも悪くも人を選ぶクレジットカードだと思います。ポイント還元率という点では、一般的なプラチナカードと比べると少し劣るので、それ以外のサービスに価値を見出せるかどうかが重要です。口コミでよく見るミシュランの星付き店の予約に関しては、かなり人が殺到していることもあり、いつでも取れる訳ではありません(それでも予約できるだけありがたいですが)。ただ来るまで送迎してくれるのは嬉しいですね。特に帰りはお酒を飲んでいる場合、運転できないので。個人的に魅力があると感じるのはTOHOシネマズの映画が月2回無料になるサービス。これを使いこなせば、これだけで4万近い価値があります。あとはハワイに行くことがある方ならハワイアン航空の上級会員資格が取得できる点も大きなメリットだと思います。サービスを使いこなせる人にはベストになりえますが、単に持ってみたいというだけで作るなら、年会費が高いので、そこはしっかり検討したほうが良いかと思います。

参考になった1

- 41才・男・会社経営 | 2018年8月18日

- 人気が出すぎた感はあるかな。本来は年会費、サービス面共にチタニウムカードがプラチナカードの位置づけな訳だが、カードが金属であること以外の特徴に乏しく、他のプラチナカードと比較してもメリットに乏しいのは否めない。ブラックカードはアメックスのプラチナカードよりも年会費が安く、独自サービスが充実していることから、一定の層の支持を得ていると思う。ただミシュラン掲載店の銀座お重の予約が取れるという口コミが拡がり、ユーザーが急拡大した結果、2018年8月現在ラグジュアリーテーブルでも予約が困難で1か月以上先になるような事態になってしまっている。もしプラチナカードとして評価するなら、ランキングに入っても良い魅力あるカードだと思うが、以前と比べるとラグジュアリーテーブルのパワーダウン分、魅力が落ちたと思う。

参考になった0

- 42才・男・会社経営 | 2018年5月4日

- 付帯サービスの面では文句なく充実していると思う。最近は高級レストラン予約に人が殺到し、以前と比較すると鮨さいとうなどはかなり予約をとりにくくなっているそうだが、それを差し引いても魅力あるサービスが多い。ただやはり弱点があるのも事実。1つはポイント還元率。年間150万円は使うだろうが、それでもポイント還元率1%というのはいただけない。本カードの年会費は10万円なのだから、特典とポイント還元で回収できるぐらいのお得度の設定が欲しい。現時点ではそこまではないと思う。

参考になった0

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

- American Express

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カード

総合得点 4.6

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 原則として20才以上で安定収入がある方※学生は不可 |

|---|---|

| 年会費 | 22,000円(税込) |

MUFG(三菱UFJニコス)カードとアメリカン・エキスプレスが提携し、発行するプラチナカード。以前はプラチナカードとしてのサービスを提供しながら三菱UFJカード・ゴールド・アメリカン・エキスプレスカードというネーミングだったが、2010年4月にリニューアルされ、プラチナカードという名前に変更、充実したサービスを提供している。

サービスのなかでも特筆すべき点は、アメリカン・エキスプレスが発行するプロパーのゴールドカードより安い年会費ながら勝るとも劣らないサービスを提供している点だろう。特にプラチナカード向けサービスの中でも最高峰に位置付けられているプラオリティパス(※世界900ヶ所の空港ラウンジを利用できるサービス)が無料付帯する点は大きな魅力の一つ。

その他にも海外利用分ポイント2倍、家族特約が付帯する海外1億円、国内最高5,000万円の旅行傷害保険、カードで購入した商品の破損・盗難を90日間年間300万円まで補償するショッピング保険、世界中で会員限定の優待サービスを利用できるハーツ#1クラブ・ゴールド等、付帯するサービスはプラチナカードの中でもトップクラス。

これから新しくプラチナカードを作ろうと思っている人は、選択肢の一つとして検討してみる価値は十分ある。

プラチナカード スペック比較

| 発行基準 | 原則として20才以上で安定収入がある方 ※学生は不可 |

|---|---|

| 年会費 | 22,000円(税込) |

| 空港ラウンジ | 無料(世界500ヶ所以上 ※プライオリティパス)オススメ! |

| 付帯特典 |

|

| 国際ブランド | アメリカン・エキスプレス |

| ポイント還元率 | 1,000円につき1ポイント、海外利用はポイント2倍 ※入会初年度は国内利用分のポイント1.5倍 ※入会時に指定した任意の月はポイント2倍 |

| 旅行保険 | 海外最大1億円、国内最大5,000万円 |

| 提携サービス |

|

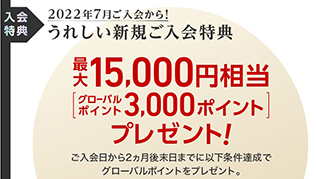

三菱UFJカード プラチナ・アメックス 入会キャンペーン

新規入会&利用で最大15,000円分をプレゼント!

三菱UFJカードへの入会&利用でもれなく最大15,000円分をプレゼント!(※カード入会から2か月後の末日までに条件達成)

三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードの口コミ

以前の口コミを表示(3件)

- 42才・男・会社経営

- MUFGカードのCMでいつかはプラチナという寺島しのぶさんが印象的ということもあり、知っている人も増えていて、最近はお店で出すと「あのCMのカードですよね?!」と言われる事もあります。このカード以外にもセゾン、シティ、アメックスと計4種類のプラチナカードを保有していますが、券面としては、個人的にはMUFGが一番気に入っています。コンシェルジュの対応はまずまず、ポイントもまずまずですね。家族カードが無料で持てる点は大きな魅力と言えます。

参考になった16

- 44才・男・中小企業社長

- 安価ゴールドを出したばっかりに、ツケが回ってステータスはまだまだこれからですが、今後の伸びシロと潜在能力は一番だと思います。 券面のデザインは高級感があり、そのシンプルさが逆にただ者ではない雰囲気をかもし出しています。 日本を代表するMUFGグループなのだから、もっとスピーディーに各カードブランドを統合し、ホルダーが驚くようなサービスを拡充して、将来的には招待制にし、欲しくても中々持てないようなブランドを目指しがんばって欲しい。

参考になった17

- 35才・男・会社員

- このカードの特徴はプライオリティパスより付帯保障でしょう。保障金額は下がりますが、決済条件なしでも国内、海外旅行保険が付帯し、家族の分まで特約で守られるというのは大きな魅力です。海外旅行に行く際、このカードを持っているだけで保険の代わりになると思えば、年会費分の価値があります。

参考になった20

- 31才・男・外資系社員

- セゾン・プラチナ・アメックスと比較しても全く引けを取らないカードだと思う。むしろカード券面や高級感を考えるとこちらのカードのほうが上回るのでは?海外利用時のポイントやサービスが手厚いので海外に行く機会が多い人に特にお薦めします。

参考になった11

- 31才・男・証券会社

- プラチナクラスのサービスながら、年会費はゴールドカードとあまりかわらないということで雑誌で取り上げられていました。私もいろいろ比較してみましたが、プラチナカードクラスのサービスということに偽りはないように思います。ちなみにカードデザインもブラック券面でかなりイケテルと思います。

参考になった6

- 27才・男・外資系メーカー

- 知名度は高くないですが、デザインがかっこよく、アメックスと比較すると年会費が安く、サービスも悪くないです。空港ラウンジもプライオリティパスが利用できます。ポイント還元率も通常は0.4~0.8%ですが、年間100万円以上利用すると0.6~1.0%になります。他のプラチナカードと比較しても高い部類に入ると思います。

参考になった11

- 39才・男・ITコンサル

- カード券面のカッコよさは他のプラチナカードと比較しても間違いなくトップクラスだと思う。プライオリティパスやポイント還元についても不満はないし、保障も充実している。ただ!!レストランの1名分無料優待がない!!これが痛い。これがあればすぐに元を取れるところがプラチナカードの良さだと思うのに。。。21,000円クラスのプチチナには他もないので仕方ないのかもしれませんが。。。

参考になった2

- 35才・男・広告代理店

- 以前はゴールドカードという名前のプラチナカードでしたが、ようやく名前が変わって本当にプラチナカードになりました!還元率、サービスのバランスが良いと思います。空港ラウンジを使えるのも便利です。ステータスを求める人には物足りないかもしれませんが、MUFGカードの中で最高峰のカードです。

参考になった3

- 31才・男・金融機関

- 海外2倍というのはお得だが、実質的なポイント還元率は1%以下とダイナースクラブやアメックスの国内利用と変わらない。カード券面や年会費が安いのはプラチナカードとしては良い点だが、マイルとの交換拡充等、もう少し特色を出してほしい。

参考になった0

- 32才・男・会社員

- マイルに交換しない場合、基本ポイント還元率が0.4%というのは低すぎる気がします。ポイントアッププログラムを利用しても0.6%。お得度はとても高いとは言えません。

参考になった1

マリオットボンヴォイ・アメリカン・エキスプレス・カード(旧:SPGアメックス)

- American Express

マリオットボンヴォイ・アメリカン・エキスプレス・カード

総合得点 4.6

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 学生を除く20才以上で電話連絡可能な方※申し込みにはSPG無料会員登録が必要 |

|---|---|

| 年会費 | 49,500円 |

マリオットボンヴォイ・アメリカン・エキスプレス・カードは、シェラトン、ウエスティン、セントレジスといった高級ホテルブランドを抱えるスターウッドグループとアメリカン・エキスプレスが提携し、発行するクレジットカード。スターウッドグループはリッツカールトンを運営するマリオットグループを傘下に収めたことで、世界中に高級ホテルを保有しており、カードのステータスも利便性、お得度が飛躍的にアップ。プラチナカードの名は冠していないが、プラチナカードと同等かそれ以上のサービスを提供しており、クレジットカード上級者から大きな注目を集めている。

マリオットボンヴォイ・アメリカン・エキスプレス・カードが支持される最大の理由は、本カードを保有するだけでSPGの上級会員資格が付与される唯一無二のサービスが付帯するからだろう。カードホルダーに付与されるゴールド会員資格には、SGP加盟店でのカード利用時、1米ドルにつき3スターポイント付与するポイントアップ特典(※シェラトンやウエスティンはもちろん、マリオットグループのリッツカールトンも対象)や部屋のアップグレード、翌日16時まで滞在できるレイトチェックアウト、宿泊時に選べるウェルカムギフト等、どれも特別感のあるものばかり。

またカード入会後、10万円以上カードを利用すると10,000ポイントもらうことができ、カード継続時には利用除外日なしでスタンダードルームに宿泊できる無料宿泊券を毎年もらえる特典(例えばセントレジス大阪のスタンダードルームに1泊2名した場合、5万円前後の費用がかかるがこれが無料になる)に関しても評価が高い。

その他にも空港ラウンジが同伴者1名まで無料になるサービスや、国内・海外旅行傷害保険、航空便遅延費用保障、ショッピング・プロテクションなど、旅行や買い物を安心・安全に楽しむための付帯サービスが充実。

他のプラチナカードと比較すると、知名度こそ劣るが、アメックス社員が最も保持しているクレジットカードという評判から考えても、コストパフォーマンス・ステータス共に高いことを疑う余地はない。カードに入会するためには、SPGの会員番号が必要になるためSPG無料会員登録が必要になる点には注意が必要だが、数あるプラチナカードの中でも保有を検討する価値がある1枚と言えるだろう。

プラチナカード スペック比較

| 発行基準 | 学生を除く20才以上で電話連絡可能な方※申し込みにはSPG無料会員登録が必要 |

|---|---|

| 年会費 | 49,500円(税込) |

| 付帯特典 |

|

| 国際ブランド | アメリカン・エキスプレス |

| ポイント還元率 | 100円につき3ポイント ※提携ホテルでの利用はポイント2倍 |

| 旅行保険 | 海外最大1億円、国内最大5,000万円 ※家族特約あり |

| 提携サービス |

|

SPG・アメックス 入会キャンペーン

マリオットボンヴォイ・アメリカン・エキスプレス・カード 10,000スターポイントプレゼント

カード入会後、10万円の利用で10,000スターポイントプレゼント!貯めたポイントは1ポイント1マイル換算でJALやANAのマイルに手数料無料で交換可能!さらにカードを継続する度に、SPG加盟ホテルで除外日なしで利用できる無料宿泊券をプレゼント!

マリオットボンヴォイ・アメリカン・エキスプレス・カードの口コミ・評判

- 39才・男・専門職 | 2017年8月12日

- 世界でもSPGグループとの提携カードは非常に少なく、アメリカ本国でもこのクレジットカードを使うと、すごいですねと聞かれることがあることから、多分クレジットカードのステータスで言えば、一般的なプラチナカードよりも上だと思います。またSPGのホテルで利用すると、1ドルで5マイル近く貯まるので、ポイント還元率は1マイル2円と考えると実質10%に近く驚異的。他のお店での利用でも2%貯まりますし、様々な航空会社のマイルへの交換だけではなく、直接航空券に変えることもできます。空港ラウンジもアメックスの特典である同伴者1名まで無料を使えますし、飛行機を使う機会がある人ならおすすめです。

参考になった11

- 40才・男・会社経営 | 2017年5月31日

- プラチナカードと明記されている訳ではありませんが、プラチナカードランキングにランクインしているカードよりも年会費が高く、且つコスパも高いのでここに掲載されるのが妥当だと思うのがこのカード。まずカードに入会するだけで、スターウッドプリファードゲストのゴールド会員資格が付与されるので、ウエスティンやセントレジスで宿泊する際にレイトチェックアウトや部屋のアップグレードなどの特典が付与されます。しかもアッパーフロアにしてくれた上で、特別なお土産がもらえたりと特別なサービスが利用できる。さらに毎年更新時にはこれらのホテルの無料宿泊券をもらうことができるので、利用除外日の設定もないので、早めに予約しておけば非常に込む時期に高級ホテルを抑えることができます。実質これだけで年会費を回収できますし、さらに空港ラウンジの同伴者1名まで無料特典や手荷物配送無料など、プラチナカードクラスの特典も付帯。ポイント還元率も1%をはるかに超えており、本当にお得だと思う。カード券面もカッコ良い点もおすすめする理由の一つです。

参考になった5

- 41才・男・IT関連 | 2018年1月1日

- 最近どのクレジットカードのランキングサイトでも絶賛されているSPG・アメックス。個人的には人が持っていないクレジットカードのほうが好みですが、SPG・アメックスに関してはやはりおすすめされるにはそれだけの理由があります。一番おすすめする人が多い無料宿泊券よりも、個人的にはANAにもJALにもマイルを交換でき、100円1マイル換算という利便性の高さや、グループで利用した際の4%を超えるポイント還元率のほうがおすすめです。プラチナカードの多くはマイル系のサービスに力を入れていますが、それを考慮してもSPG・アメックスのマイルへの強さは別格だと思います。

参考になった5

- 42才・男・広告関連 | 2018年6月4日

- 100円で1ポイント、そしてそのポイントは1マイル換算でJALにもANAにも交換できる。プラチナカードは数あれど、これだけ利便性が高いポイントサービスは他にはないと思う。しかも通常のカード利用の場合は100円1ポイントだが、スターウッドグループ、マリオットグループで利用するとポイント2倍、さらにSPGゴールドポイント特典の3ポイントと合算すると、100円につき5ポイント(つまり5マイル)というのは驚異的な還元率を実現している。年会費は確かに値が張るが、それ以上にこれだけお得なクレジットカードは他にはないと思う。

参考になった8

- 39才・男・IT関連 | 2019年7月18日

- 個人的にはプラチナカードの持つステータスとか結構どうでも良くて、重視しているのはコスパの高さです。コスパが見合えば別に年会費がいくらでもオッケーで、その条件を唯一満たすのがspgアメックスなのです。このカードを保有してもう4年以上経ちますが、除外日無しのホテル予約だけで3回、18万円以上は得しています。その他のポイントなども考えると年会費の倍以上回収できている計算です。プラチナカードにコスパを求める人は、個人的にはセゾンアメックスプラチナよりおすすめです。

参考になった2

- 41才・男・広告関連 | 2018年1月27日

- 間違いなく人を選ぶクレジットカードだと思う。海外旅行や出張に行く機会が多く、SPGグループのホテルを利用する機会が多い人なら他のプラチナカードに引けを取らない最強のステータスカードになり得るが、国内だけの利用でSPGアメックスを使いこなすことは果たして可能だろうか?ウェスティンやセントレジス、シェラトングランデ東京ベイを繁忙期に予約すれば年会費は軽く回収できるので、これらのホテルを利用する機会が多ければ国内だけでも問題ないと思うが、そういう機会がないという人は、ランキングで上位にあり、ホルダーからの評価が高い他のプラチナカードをチョイスしたほうが無難では。

参考になった2

- 42才・男・IT関連 | 2019年9月10日

- 一般のクレジットカードとして考えると、年会費の高さが目に付きますが、プラチナカードとして考えるとむしろ年会費は他と比べても安いくらい。券面がプラチナやブラックであることにこだわりがないのであれば、SPGアメックスは十分に検討対象になる。マリオットグループの無料宿泊券の効果も大きい。プロパーのアメックス・プラチナも無料宿泊券もらえますが、年会費が5倍以上なので。あとはMarriott Bonvoyゴールドエリート会員資格をどう評価するかですね。これに魅力を感じるなら絶対入会でOK。これに魅力を感じない。そもそもMarriottは使わない(他のホテルグループを使う)なら、スルーが賢明かと。

参考になった0

- 42才・男・会社経営 | 2018年12月3日

- プラチナカードに何を求めるかですが、SPGアメックスはカードスペック的にはプラチナクラスなのだと思いますが、カードフェイスが特徴的で、一般のカードの見えてしまうのが気になります。やはりプラチナカードは、ブラックフェイスやプラチナフェイスであって欲しい。これは40歳を超えたおじさんの発想だとわかっているのですが、やっぱり苦労してプラチナカードまで辿り着くわけですから、見た人にすごいねと言われたし、評価して欲しい。SPGアメックスはそういう意味では知る人ぞ知る感が強すぎるのかなと思います。

参考になった1

アメリカン・エキスプレス・プラチナ・カード

- American Express

アメリカン・エキスプレス・プラチナ・カード

総合得点 4.4

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 公式サイトの特設ページ経由での申し込み。またはアメリカン・エキスプレスカード利用者の中から利用実績に応じて招待 |

|---|---|

| 年会費 | 143,000円(税込) |

海外で抜群の知名度と信用度を誇るアメリカン・エキスプレスが発行するプラチナカード。2018年10月にカード券面を刷新し、メタルフェイスになった。さらにこの上にセンチュリオン(ブラックカード)と呼ばれるクレジットカード界最高峰のカードがあり、いずれも券面に金属を採用。センチュリオンは招待制。プラチナカードに関しては、公式サイトでの申し込み。または一部プラチナカードホルダーからの紹介、アメリカン・エキスプレスカード利用者の中から実績に応じて招待という3つの入会経路がある。

プラチナカードのサービス内容は他のプラチナと比較しても頭1つ抜けている。特に旅行、ホテル宿泊に関する特典が充実しており、カード更新時に高級ホテルのペア宿泊券がもらえる他、航空券の無料アップグレードや世界各国のホテルをアップグレードするファインホテル・アンド・リゾートは大きな魅力。また、電化製品などの破損をカードでの購入如何に関わらず使用期間に応じて購入金額の50~100%補償するサービスは他のカードにはない。

24時間365日カード保有者の要望に応えるプラチナ・デスクも、「NOと言わないサービス」として評価が高い。サービス内容が充実している分年会費も高いがカードの格やサービス内容を考えれば納得できる範囲だろう。仕事で出張が多い人や旅行を楽しむ人であればそのステータスと共に携帯したい一枚。

※アメックス・プラチナは、一部のプラチナカードホルダーからの招待に限り、申し込みを受け付けており、公式サイトを上回る特典を受け取ることができる。

プラチナカード スペック比較

| 発行基準 | 公式サイトの特設ページ経由での申し込み。またはアメリカン・エキスプレス・プラチナカードホルダーからの招待及びアメックスからの招待 |

|---|---|

| 年会費 | 143,000円(税込) |

| 付帯特典 |

|

| 国際ブランド | アメリカン・エキスプレス |

| ポイント還元率 | 100円につき1ポイント |

| 旅行保険 | 海外、国内ともに最大1億円 |

| 提携サービス |

|

アメックス・プラチナ 入会キャンペーン

新規カード入会で最大5万ポイントプレゼント!さらにAmazonギフト券も!

アメリカン・エキスプレス・プラチナカードに公式サイト経由で入会し、3ヶ月以内にカードを50万円以上利用すると、もれなく2万ポイント、100万円以上カードを利用するとさらに2万ポイント。通常のカード利用で1万ポイント。合計で最大5万ポイントプレゼント!さらに、翌々月末までに100万円の利用でAmazonギフト券30,000円分プレゼントの期間限定キャンペーンも。 アメリカン・エキスプレス・プラチナカードなら家族カードも4枚まで無料&厳選したレストランの食事が1名分無料に!

アメリカン・エキスプレス・プラチナ・カードの口コミ・評判

以前の口コミを表示(2件)

- 35才・男・会社員(金融)

- 今までダイナースプレミアムとシティVISAプラチナカードを保有していましたが、コンシェルジュデスクの対応は一番アメックスが素晴らしい。会員の方に「お役に立つ」という姿勢が伝わってきます。いざという時に頼りになる「安心感」が魅力。プラチナでは一番価値のある一枚だと思います。

参考になった6

- 32才・男・会社役員

- ビジネスプラチナを保有。カードの利用限度額が低い点など(※個別設定とのことだが会社の利益が億、年収三千万の私の利用上限が二百万というのはあり得ない。)いろいろと問題があるのは事実、ただステータスとコンシェルジュのサポートを考えると手放せないのも事実。年会費分の価値があるかどうかは人それぞれ。名を取るならアメックス・プラチナ、実を取るならセゾン・アメックスといったところか。

参考になった12

- 33才・男・IT企業経営

- アメックス、ダイナース、セゾン、TheClass、HSBCプレミアを所有しているが、アメックスのプラチナが一番デスクの質が高い。一時サービスが低下していたように感じたが最近では対応が改善している。費用が上がった分、サービス向上に力を入れているのだろう。友人から聞いた話だが、アメックスは今後日本市場をより重視していくらしいので今後のサービス向上も期待できるのでは。

参考になった5

- 女・医師

- やはり、24時間365日対応のプラチナデスクが非常に有用です。職場にいる秘書よりも対応が早く確実なので、出張の際のフライトやホテルの手配も専らこちらを利用しています。休暇旅行の際も、海外のエンターテイメントやスポーツ観戦のチケットも難なく手配してもらい、旅先での行動範囲がより広まりました。さらに、海外で新しい人との出会いがあったときも、このカードのホルダーであることがお互いにステータスの保障となり、より良い交友関係が広がりました。

参考になった4

- 男・会社経営

- 海外旅行に行った時にパスポート、カード、現金全てを盗難に遭い一文無しになりましたがカードはサービスオフィスで翌日発行されホテルもアメックスが代金保証して予約を入れてくれました。現金を除くパスポート、交通費、お財布代、ホテル代(食事を含む)を帰国後全て補償してくれました。申請してから10日後には口座に振込まれてました。全てにおいて特別のサービスだと思います。それと海外出張が重なってましたがコンシェルジュサービスがチケットの日程変更からホテルのキャンセルなど全部して頂いて本当に感謝ですね。

参考になった10

- 44才・男・会社経営 | 2021年4月9日

- 2020年に入り、アメックスプラチナが得意とする旅行分野やエンターテイメント分野が壊滅的なダメージを受け、ほとんど使えなくなりましたが、アメックスがサービスの方向性を一気に変え、ローカル店舗の利用でキャッシュバックが受けられた里、ビックカメラやソフマップ、ヤマダ電機、UberEatsの利用で30%キャッシュバックが受けられたりと、一気にお得なプラチナカードに様変わりしました。さらにミシュラン人気店の商品をお取り寄せできる等、特別感のあるサービスも提供しているので、他のプラチナカードと比べても決して遜色ないカードになっていると思います。個人的には他のプラチナカードと比べてもおすすめできます。

参考になった0

- 41才・男・会社員

- 誕生日プレゼントは期待してはダメ。実用度が低いです。(笑)頭をひねらないと置物になってしまいます。

参考になった0

- 男

- アメックスゴールドを利用して1年ほどでプラチナの招待状が届きました。年会費が105000円ということで付帯サービスの価値を期待していましたが私の予想とは違い、ステータス重視ですね。正直、この年会費を払うのなら保険サービスをもう少し充実させてもらいたいと感じました。国内、国外のサービスを統一にする。病気、怪我、自動車(ETC)利用での旅行にも保険が効くよう対応してもらいたいと思いました。あこがれなカードだけに期待しています。

参考になった1

- 42才・男・ベンチャー経営 | 2018年7月8日

- 個人的にはアメックスは実はお得度が高いクレジットカードだと思っているが、プラチナカードまで行くと、本当にコンシェルジュを上手く使いこなさない事には元が取れない。ゴールドカードであれば、ポイントが5倍になったり、特典の店舗利用で2,000円割引になったり、他のクレジットカードには絶対にない、花火大会の特別席を割安な価格で購入できたりと年会費3万弱は正直余裕で回収できる。また一時期アメックスゴールドが乱発されている印象があったが、年会費がアップしてから、ユーザーが相当絞り込まれており、質もサービスも上がっている。個人的にはアメックスゴールドをプラチナカード相当だと思い使うのもコスパを考えればありだと思う。

参考になった1

- 43才・男・IT企業経営 | 2019年2月6日

- メタル券面のアメックスプラチナ、手に入れました。これまでに何枚もプラチナカードを持っていましたが、はっきりいって別格のカッコよさ。カードを出してお店で驚かれるのは正直このカードくらいです。また年会費は確かに高いですが、使う人によっては全然元を取れるかと。具体的なキーポイントは、カード更新時の無料宿泊券と超人気店がアメックス会員で貸し切りになるfinedining50ですね。ただfinedining50ですが、予約日は電話殺到でなかなかつながりません。。。プラチナカードとセンチュリオン会員だけなのですが、あれだけ殺到するというのはなんだか少し滑稽です。しかも1食1人3万とか5万なんですけどね。お金持ちは本当に経験に糸目をつけません。まとめるとこれらのサービスを使いこなせるなら、アメプラのメタルカードは最高。使いこなせないなら他のプラチナカードをおすすめします。

参考になった1

- 37才・男・自営業(会社役員)

- アメックスプラチナ利用してました。結論から言うと落胆させられました。理由はともかくクルーザーの予約をいれて社内交流会を楽しみにしておりましたが残念でした。世界のステータスカードのわりに器が小さいですね。月額200万円程度利用したらかなり神経質・・・解約。ダイナースに変えました。JCBはザ・クラスカードを利用していますが安心して使用できますね。

参考になった0

- 男・開業歯科医

- ダイナースや他社ゴールドも持っていましたが、アメックスゴールドを申し込み、一年間使っていましたところ、アメックスプラチナのインビがきました。決済額は高くなかったのですが・・・憧れのプラチナでしたので、即申し込みました。しかしながら、自分の使用用途はプラチナデスクに誕生日や開店祝いの花やワインを何回か使った程度で・・・海外にも行きませんし、年会費を考えるとゴールドでも十分かと。ステータスもあまり感じられず、プラチナの色も地味なため、一般人にはゴールドのほうがインパクトがある感じさえしました。ただ今、来年のプラチナ更新するか考え中です。

参考になった2

- 40才・男・会社役員

- プラチナデスクのサービスレベルがイマイチ。JCBのコンシェルジュやVISAのプラチナデスクのほうが融通が利きます。高い年会費を払うのは、融通が聞く秘書をやとっていると思えるから。もっと頑張って欲しいものです。

参考になった3

- 男・会社役員

- 台湾ハイスピードレイルウェイでアメックスを提示したら拒否された。JCBやVISAはOK.良く聞いてみたら、アメックスは手数料が高いから駄目とのこと。台湾の国営鉄道会社がアメックスを拒否するとは思わなかった。その他結構、アメックスを拒否する店も多かった。皆、アメックスは手数料が高いからだと言われた。

参考になった3

オリコカード ザ プラチナ

- Mastercard

オリコカード ザ プラチナ

総合得点 4.5

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 原則として年齢20歳以上で安定した収入がある方 |

|---|---|

| 年会費 | 20,370円(税込) |

オリコカード ザ プラチナは、信販大手「オリエントコーポレーション(オリコ)」が発行するプラチナカード。年会費は20,370円(税込)に設定されており、申し込みを受け付けるプラチナカードの中でも最も割安な部類に入る。一方でサービス内容は、他のカードと比較しても全くそん色ないことから、コストパフォーマンスの高いプラチナカードとして、評価を急速に高めている。

オリコカード ザ プラチナの最大の魅力は、24時間365日対応するコンシェルジュ、厳選した高級レストランのコース料理が1名分無料になるTASTE OF PREMIUM(ダイニング By 招待日和)、世界650ヶ所を超える空港ラウンジを無料で利用できるラウンジキーといったプラチナカードの中でも最高ランクのサービスが、全て利用できる点だろう。(※他にも年会費が2万円台のプラチナカードはいくつかあるが、全てが付帯するのはオリコカード ザ プラチナ以外ない。)

さらに基本ポイント還元率もカード利用100円につき1ポイントと高く、誕生日月は2%になる他、オリコモール利用時にプラス1%、電子マネーの利用時は0.5%、リボ払い利用時も0.5%、海外での利用時0.5%と、ポイントが貯めやすい点も評価できる。

またこの他にも、国際線での出発時と帰国時に手荷物を2個無料宅配してくれる国際線手荷物無料宅配サービス、映画館や遊園地、水族館などのチケット優待、高級ホテルや高級ホテルの優待宿泊など、特別感のあるサービスが充実。

カードの発行開始は2016年10月3日からと後発だが、プラチナカードにステータスだけではなく、コストパフォーマンスを求める人にとって、オリコカード ザ プラチナは間違いなく選択肢の一つになるだろう。

プラチナカード スペック比較

| 発行基準 | 原則として年齢20歳以上で安定した収入がある方 |

|---|---|

| 年会費 | 年会費 20,370円(税込) |

| 付帯特典 |

|

| 国際ブランド | Mastercard |

| ポイント還元率 | 100円につき1ポイント ※誕生月はポイント2倍 |

| 旅行保険 | 海外、国内ともに最大1億円 |

| 提携サービス |

|

オリコカード ザ プラチナ 入会キャンペーン

オリコカード ザ プラチナ新規入会でポイントプレゼント

期間中にクレジットカードランキング経由でオリコカード ザ プラチナに入会すると、もれなく3,000円相当のオリコポイントプレゼント!

オリコカード ザ プラチナの口コミ・評判

- 40才・男・会社経営

- シティプラチナからSuMiTrustプラチナカードになり、サービスがダウンしたことから現在はオリコカード・ザ・プラチナに乗り換えを検討中。プラチナカードとしてのステータスとしては、三井住友信託銀行がバックのSuMiTrustのほうが上だと思うが、サービススペックを見ると、この新しいプラチナカードのコスパは特筆すべき点がある。コンシェルジュもそうだが電子マネーへの対応、保険、コンシェルジュ、ポイント還元率と全てのバランスが良い。あとクラブオフVIPは何気にお得度が高い。このままいくと多分乗り換えます。

参考になった16

- 39才・男・外資系企業

- 2016年に発行開始になった新しいプラチナカード。信販大手のオリコが発行主体でポイント還元率は常時1%、誕生日月はライフカードのようにポイント還元率がアップし、2%貯まる。さらにMasterカードブランドに付帯する世界中の空港ラウンジが使えるサービス、ラウンジキーや最近ではプラチナカードでも対応するところが減りつつある24時間365日対応のコンシェルジュなど、メリットは大きい。お得度でランキングするなら間違いなく上位なので今後ランキングに間違いなく食い込んでくるはず。

参考になった8

- 42才・男・IT企業経営 | 2018年10月7日

- 誤解を恐れずに言うと、プラチナカードとしてのステータスはほとんどないと思う。競合するのはエポスプラチナカードあたりではないかと思われる。ただ、それは他のカードとスペックを比較した際に、劣るということではない。プライオリティパスと双璧を成すラウンジキーが利用できる他、基本ポイント還元率1%以上、誕生日月2%はかなり優秀。あと家族カードが3枚まで無料で発行できる点も特筆すべき特徴といえる。クラブオフVIPなども非常に使い勝手が良い。名よりも実を取るのであれば、十分に選択肢にはる1枚。ただ私は2018年10月15日にリニューアルされるアメックスプラチナの金属カード(メタルカード)が気になっている。40代の見栄っ張りの男のサガなのか。。。そしてラグジュアリーカードも捨てがたい。

参考になった2

- 43才・男・広告代理店 | 2019年4月5日

- いまいちプラチナカードランキングでは上位にランクインしていませんが、コスパで評価するなら、多分オリコカードザプラチナとジャックスプラチナの2強だと思います(マイルを貯めるならセゾン・ビジネス・プラチナだと思いますが、あくまでポイントと付帯サービスを評価)。でもどのプラチナカードの評価サイトを見てもいいとこ4位とか5位位なんですよね。結論から言うと、プラチナカードホルダーは、単純なコスパではなく、非日常の体験に対して投資する人が多く、それがアメックスやダイナースプレミアム、SPGあたりの評価に繋がっているのかなと。そうなるとどうしてもコスパだけでは上位に行くのは難しくなりますよね。ただ私はコスパ至上主義のマイノリティなので、オリコが気に入っています。

参考になった0

- 42才・男・ベンチャー企業役員 | 2019年5月4日

- 名よりも実を取るならオリコのプラチナカードがおすすめ。まずベースのポイント還元率が1%と高く、電子マネーのidを利用するだけでポイント還元率が0.5%上乗せされ1.5%になる。しかもヤフーショッピングや楽天、Amazonなどを網羅しているオリコモールを利用すると、1%上乗せされ、ポイント還元率が2%になる。つまりネットショッピングは大半が2%還元になると思って良い。その上でラウンジキーや高級レストランの優待、保障も航空機遅延だけではなく、個人賠償責任保険まで付帯する。これで年会費2万円+税というのははっきり言って安すぎる。年会費無料カードと比べても安いと思うし、ランキングで上位にいるプラチナカードと比べても、コスパと言う点では圧倒しているのではないか。ステータスを求めると正直厳しいと思うが、個人的にはプラチナカードの入門カードとしてもおすすめできる。

参考になった0

- 43才・男・会社経営 | 2019年10月13日

- ジャックスカード、セゾン・ビジネス・アメックスとならびプラチナカードの中でも最も年会費が安い。ちなみに年会費が安いからサービスが悪いという事ではなく、世界中の空港ラウンジが使えるサービスやレストラン優待、ポイント還元率にしても、平均以上のサービスを提供していると思う。キーポイントになるのは、プラチナカードを持つ目的だと思う。コスパを重視するならこの手のカードでも良いと思うが、ステータスに関してははっきり言ってゼロに近い。店舗などで驚かれる可能性もゼロ。私はプラチナカードを選ぶ基準の一つとして、ステータスは重要なので、この手のカードは最初から含まれないし、個人的にはおすすめしない。

参考になった0

三井住友カード プラチナ

- Mastercard®

- Visa

三井住友カード プラチナ

総合得点 4.4

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 原則として、満30歳以上で本人に安定継続収入のある方 ※三井住友カード プラチナ独自の審査基準により発行 |

|---|---|

| 年会費 | 55,000円(税込) |

三井住友カードが発行するプラチナカード。原則として、満30歳以上で本人に安定継続収入のある人を対象に、三井住友カード プラチナ独自の審査基準により発行される。

主なサービス内容はSuMi TRUST CLUB プラチナカード同様、世界中のホテル、リゾート、スパ等を優先的に利用できるプラチナ・クラブサービスやホテル、レストランの優待、海外航空券のプラチナ価格での販売等。また、24時間365日対応のVisaプラチナ・カスタマーセンターは質が高いとユーザーから高い評価を獲得している。

その他にも三井住友カードの基本サービスとしてクレジットカードを利用し、貯まったポイントを豪華賞品に交換できるワールドプレゼント等がある。

サービス面では他社と比較すると若干劣るが、世界で使える国際ブランドのカードとしての実力は決して負けていない。

プラチナカード スペック比較

| 発行基準 | 原則として、満30歳以上で本人に安定継続収入のある方 ※三井住友カード プラチナ独自の審査基準により発行 |

|---|---|

| 年会費 | 55,000円(税込) |

| 付帯特典 |

|

| 国際ブランド | Mastercard®/Visa |

| ポイント還元率 | 通常のポイント(200円(税込)につき0.5%)に加え、ご利用金額200円(税込)につき+2%ポイント還元 |

| 旅行保険 | 海外、国内ともに最大1億円 |

| 提携サービス |

|

三井住友カード プラチナのメリット

三井住友カード プラチナなら航空券やホテルの予約を、コンシェルジュが24時間サポート!

さらに半年間のカード利用額が50万円を超えると、6カ月のカード利用額の0.5%相当(2,000円~最高3万円)の三井住友カードギフトカードを年2回プレゼント!

三井住友カード プラチナの口コミ・評判

以前の口コミを表示(1件)

- 男・会社役員

- 大学入学時に一般(クラッシック)カードを作ってから、コツコツと利用実績を積み上げ、利用限度額が4回目の更新となって50万→60万となったときにカード会社からゴールドカードのインビテイションが来て、ゴールドカードにしたのが平成16年、大学卒業3年目のことでした。さらに2度の利用限度額の更新を経て平成19年にプラチナカードのインビテイションが来て飛びつきました(笑)意外とそれ程高給とりでもなく、年齢に応じたそこそこの一般企業のサラリーマン程度しか給料取ってませんが、この年齢で持ってると気分いいです。毎年貰える一品には玄人好みの逸品が揃っていて嬉しいですね。

参考になった14

- 男・会社役員

- 良い事ばかり並べて肝心なトラブル時にはビジネスライクなアメックスに愛想を尽かし、ステータス性は若干落ちますが、丁寧な対応のVisaプラチナにしました。使い勝手も良く便利に利用しています。

参考になった14

- 男・会社経営

- 私はアメックスプラチナと三井住友カードプラチナとダイナースを持っていますが、費用対効果を考えると三井住友カードプラチナが良いですね。アメックスプラチナは最近誰でもインビが送られるイメージがありアメックスプラチナ保有がダイナースの普通のカード審査を否決されたとよく聞きます。現に身近にも・・・。ステータスを考えるとダイナース、価値あるプラチナを考えると三井住友プラチナかなって最近本当に思う様になりました。

参考になった10

- 38才・男・建設業

- アメックスからVisaプラチナへの乗り換えました。カスタマーセンターの対応はアメックスと変わりません。私が主に使うのはカスタマーセンターなので年会費が安い分Visaプラチナを推します。

参考になった8

- 35才・男・会社員

- 会社の出張等で三井住友カードの利用頻度が高かったのですが、ある日インビテーションが届いて驚きました。年会費も初年度に限り半額ということで利用を決断。来年またゴールドに戻すかもしれませんがこの1年いろいろと使ってみます。やっぱりブラックカードへの憧れには勝てませんでした(笑)

参考になった3

- 44才・男・会社経営 | 2017年11月7日

- 現在、三井住友カードプラチナをメインに使っています。ステータスは毎日使っていると特に何も思わなくなりますが、言葉がなくてもカードをジッと見る店員さんは多いですね。他にダイナース(普通のやつ)も持っていますがbusiness(法人)で会社の経費を落とす際のみに使っている程度です。デスクに電話することもないので、コンシェルジュ対応のレベルはわかりませんがポイントは年間3万円分のギフトカードに交換して妻が喜んで使っています。なので三井住友カード太平洋マスターズの2人分の入場券やユニバ等で使うと、ほぼ無料ですね。年会費以上の価値はあるかと思います。一つだけ言わせて頂くならば、毎日使う物としてプラスチックのカード券面ではなく、センチュリオンのチタンまでいかずとも、期限が来るまでにキレイな状態のカードフェイスで使えるようにしてほしいです。

参考になった5

- 39才・男・会社役員

- ランキングに掲載されている他のプラチナカードと比較しても格、サービス内容、ポイント還元率共に劣るところは少ない良いカードだと思う。以前はインビテーションオンリーでしたが今は申し込めるようになっているようですし、年会費も50,000円とそれほど高くはありません。利用枠の300万円からというのは個人的にはちょっと不満なのと、良い意味でも悪い意味でも三井住友カードプラチナカードでなければというものがないのが弱点かと。もう少しエッジが効いても良いと思います。

参考になった1

- 男・会社役員

- 平和相互銀行があった頃からVisaカードを使用しています。インビテーションが来てゴールドに切り替え、2年ほどしてプラチナのインビテーションが来て、切り替えてもうすでに6年です。プラチナデスクを使うわけでもないので(24時間じゃないし)、単に見栄カードなのですがステータス性はゴールカードの方があると思います。理由は、安っぽいデザインの黒カードなので高級店以外では、認知されていないのです最近は、単に黒いだけのカードが増えているのでそれと同格に見られてしまいます。ゴールドカードを出した時の方が、相手の反応がよかったとおもいます。会費自体は、ギフトカードなどのプレゼントで元はとれています。

参考になった1

- 42才・男・IT企業経営 | 2019年3月10日

- USJが好きなら三井住友カードプラチナ一択で良いと思います。まずユニバーサルスタジオジャパンのユニバーサル・エクスプレス・パスを1人につき1日1枚もらうことができます。しかもユニバーサルスタジオ内の三井住友カードラウンジでソフトドリンクを無料で飲めたり、ジョーズに優先的に乗れたりするので、時間とお金の節約になります。ポイント還元率も60万円以上カードを利用すれば、最大1%までアップするので、他のプラチナカードと比べても遜色ありません。

参考になった0

- 34才・男・建設会社役員

- 年会費が高いのに、実質ゴールドカードの限度額が多いだけのカードだと思います。カードのデザインもイマイチでプラチナからすぐにゴールドに戻しました。見栄を張りたいだけなら良いですが、費用対効果を考えるとゴールドで十分です。デスクも24時間対応ではなく、ゴールドと同じ。コンシェルジュデスクも対応はネットで調べて説明するだけですので自分で調べたほうが数倍速いです。 ホテルなどの優待も、ANA-VISA-金の方が良かったことが多く(特に全日空系のホテル)、ステータスは皆無だと思いました。唯一、USJファンには良いのかもしれませんが、関東在住の私には特に魅力を感じませんでした。また、ANAのマイルも1000円で3マイルと還元率が悪く、ANA-VISA金なら100円=1マイルですから効率よくたまるので、必然的にANA-VISA-金を使用しています。私のライフスタイルでは必要のないカードですね・・・・サービスの内容などがもう少し他のカードに近づいたらまた持ちたいと思います。

参考になった3

- 47才・男・大手商社

- 年会費は安いがステータスという面ではどうなのかなと思うことも・・・カード券面がチョットいまいちなのかな。最近のプラチナ(ブラック)カードは軒並み券面がブラックですからね。そういう意味ではレクサスやシティのほうがかっこいいかもしれません。

参考になった2

ダイナースプレミアムカード

- Diners

ダイナースプレミアムカード

総合得点 4.4

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| 発行基準 | ダイナースクラブカード会員の中から利用実績に応じて招待 |

|---|---|

| 年会費 | 143,000円(税込) |

世界最初のクレジットカード会社、ダイナースクラブが発行するプラチナカード。(※一部ではダイナースブラックカードとも呼ばれており、プラチナカードを上回るブラックカードに分類される事もある)ダイナースクラブカード会員の中から、利用実績に応じて招待される。

ダイナースクラブは、数あるクレジットカードの中でも格式が高く、入会審査が非常に厳しいため、エグゼクティブの中には、ダイナースを持つことこそが真のステータスと言う人も多い。

主な特典には、提携航空会社の航空券の半額or無料アップグレード、同乗者の航空運賃が無料になる無料コンパニオンシート、1千万円を上限に、100万円利用するごとに100万円分のボーナスポイントがもらえるサービスがある。

また、プラチナカードの中でも最高峰の特典であるジェット機チャーターサービスも提供。100~200万程度の費用を払えば、国内及びアジア圏の旅をジェット機で楽しめる。カードにステータスを求める人であれば、ダイナースプレミアムカードは最も保有してみたいカードの一つだろう。

プラチナカード スペック比較

| 発行基準 | ダイナースクラブカード会員の中から利用実績に応じて招待 |

|---|---|

| 年会費 | 143,000円(税込) |

| 付帯特典 |

|

| 国際ブランド | ダイナースクラブ |

| ポイント還元率 | 100円につき1.5ポイント ※ANAグループでの利用は100円につき2.5ポイント |

| 旅行保険 | 海外、国内ともに最大1億円 |

| 提携サービス |

|

ダイナースプレミアムカードの口コミ・評判

以前の口コミを表示(5件)

- 39才・男・会社員

- ダイナースを2年ほど利用してインビテーションが届きました。生活費全般に使用して、年間100~150万くらい。シティーから三井住友トラストに、切り替わるとの話が出始めのころで、普通のサラリーマンの私には、会員数を増やしたいだけなのかとは思いましたが、憧れのカードを持ってみたいと思い申し込みました。百貨店などで使用すると、びっくりされることがありました。通常は、ただの黒いカードとしか見られなかったのが残念です。

参考になった7

- 男・会社員(シンクタンク)

- 一般企業の社員ですが、27歳の時にダイナース入会、30歳でプレミアムに切り替えました。33歳以上で入会、という基準はなんなのでしょうね。ブランド店で提示すると、少し驚かれます。「なんでこんな若造が?」なのでしょうか。弁護士紹介、医師紹介、たいていの要望には何らかの形で、素早く対応してくれます。付帯している保険も最上級です。持っていて損はないと思います。それにしても、突然インビテーションと黒い箱でワインの入ったキットが届いたときは少し驚きました。

参考になった4

- 37才・男・自営業

- 33歳の時一般会員に入会して3ヶ月で案内が来ました。年間使用額に応じてマイレージが通常の倍もらえますのでお得感はあると思います。あと日本で売り切れていたジョンロブの限定シューズがたまたまニューヨークに出張の際、ニューヨーク店にあったので取置きしてもらった時はとても助かりました。

参考になった9

- 36才・男・会社役員

- ダイナースプレミアムカードホルダーです。私の場合、カード決済額が大体年間400万円位でインビテーションが着ました。アメックスのプラチナはそれほど珍しくありませんが、ダイナースプレミアムカードを持っている人はあまり見ません。やはりステータスで言えば最高峰と言えるのではないでしょうか。

参考になった5

- 38才・男・銀行員

- 国内、海外の各種ジャンルで行き届いたサービスはさすがダイナースだと思います。ただし、使えるお店が少ない!でも、ダイナース的にはダイナースが使えないようなお店でしか買物しない生活レベルの者は相手にしてないということなのでしょうか?

参考になった5

- 男・会社役員

- ステータスは勿論、クレジットカードの機能として、本来の価値の高いダイナース・プレミアムを選択いたしました。逆に、利用限度額も低く事前入金をしないと高額決済が出来ない、まるでデビットカードの様なアメックス(センチュリオン含む)は、クレジットカード本来の価値としては、私は低いと考えております。もちろん、見た目や知名度といった、カードの機能とは全く別のファクターを求める人がいる事も事実ですが。。。 ただし、国内は別として世界的に見た場合、既に膨大な枚数を発行しているアメックス(センチュリオン含む)は、今後ワールドワイドなステータスの維持は難しいのではないかと考えております。

参考になった3

- 41才・男・外航航海士

- Premium cardの展開が始まったその年にいきなり案内状が来ました。当時33歳。ダイナースに入った時も29歳の時で突然案内状が。一体ダイナースの基準はどうなっているのか解らない。一度Premium cardの案内は無視していたら、数ヶ月後に再度案内状が来ました。それも無視していたら今度は電話がきました。その頃年間200万円程度しか使用していなかったものの、多少興味も湧いてきたので切り替えました。確かに特典は素晴らしいの一言でした。ただそれらの特典を使い切れないということと、Premium cardを出した所で対応が変わるなんてことは無かったので、二年で通常カードに切り替えました。カードにステータスを求めること自体、無意味なことなのかもしれませんね。身の丈にあったカードが一番です。

参考になった2

- 男・会社経営

- コンシェルジェサービスがJTBに委託されてからは、かなりサービスレベルが落ちたと思います。残念ながら、T/Eはアメックスのプラチナの方が良いと思います。一時、センチュリオンが来ずに解約するアメックスプラチナ会員がダイナースプレミアムに走ったようですが、結局、サービスが改善されたので、遥かにアメックスプラチナの方が事実上使い勝手がよく、戻り始めているという噂もあります。CITIも再度富裕層に対するPBを含めたサービスを開始するとの事、今後に期待したいものです・・・

参考になった1

- 男・会社役員

- 私もプレミアムを使っていますが、使用感は・・・ですね。他の方も書かれている通り、使える店も少ないし(特に国内)特典もセンチュリオンがあるのでたいして活用してない(活用出来てないだけかも知れませんが・笑)まぁ個人的にはAMEXptと同レベルぐらいですね。次の更新前に一般カードに落とそうかと思ってます。

参考になった3

JCB THE CLASS

- JCB

JCB THE CLASS

総合得点 4.3

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | JCBカード会員の中から利用実績に応じて招待 |

|---|---|

| 年会費 | 55,000円(税込) |

世界に5つしかない国際クレジットカードブランドの1つJCBが発行するプラチナカード。JCBゴールド会員の中から利用実績に応じて招待される。

JCBは最近プラチナカードのサービス拡充に力を入れている。主なサービス内容は、世界の名医を紹介するベストドクターズサービス、脳の検診まで受けられるエグゼクティブ人間ドック等とユニークで、他のカードにはないメニューを用意。また、世界中の空港ラウンジを利用できるプライオリティパスが無料付帯するなど、JCBが持つ弱点がプラチナカードでは補完されている。

海外旅行やホテル等で受けられる特典が少ない点はネックだが、他のプラチナカードと比較してもカード券面のクオリティ・評価はトップクラス。カードの利用が国内中心であれば、保有する価値があるプラチナカードの一つだろう。

プラチナカード スペック比較

| 発行基準 | JCBカード会員の中から利用実績に応じて招待 |

|---|---|

| 年会費 | 55,000円(税込) |

| 付帯特典 |

|

| 国際ブランド | JCB |

| ポイント還元率 | 1,000円につき1ポイント ※海外での利用はポイント2倍 ※優待店での利用でポイント最大20倍 |

| 旅行保険 | 海外、国内ともに最大1億円 |

| 提携サービス |

|

JCB THE CLASSの口コミ・評判

- 42才・男・会社役員

- 以前は高いなぁという気もしましたが、アメックスのプラチナやダイナースプレミアムカード等、同等のレベルのプラチナカードが年会費を値上げしたお陰で、JCB The Classが最早安く感じてしまうので不思議です。ポイント還元率では負けますが、特典やコンシェルジュの質はそもそも評判がよく、カード券面に関しては数あるプラチナカードの中でもトップクラスのクオリティだと思います。個人的にはこれが一番おすすめのプラチナカードです。

参考になった9

- 男・法人役員

- 申し込みにより取得しました。コンシェルジュ・デスクはとても懇切丁寧です。一度「ダメだろうな」というようなことにすぐ回答をいただいて感激しました。 年に一度のプレゼント(ホテル宿泊など)だけでも、金額的にかなりの元を取っています。誕生日にもつまらない物(笑)を送ってくれます。あと家族会員が無制限(多分)に無料ですから、家族の多い家庭には随分お得用だと思います。

参考になった17

- 男・会社役員

- ホテル、レストランの優待、カードデスクで購入した提携航空会社の普通運賃航空券を無料アップグレードもしくはプラス1名無料。メンバーズ・セレクションで、ホテルorレストランの2名無料招待or酒等の商品をセレクト(上代2万円相当位?)ハーツNo.1クラブ・ゴールドが会費無料で入会出来ます。海外旅行保険1億円と、家族会員年会費無料、家族と2-3回海外へ行けば海外旅行保険代とメンバーズ・セレクションで、52500円の元は十分取れます。誕生日にはプレゼントが届きました。

参考になった9

- 42才・男・会社役員

- 遂にJCB THE CLASSでもプライオリティパスが使えるようになりました。JCBホルダーの最大の不満の一つが海外で活躍する場面が少ないことでしたからこれで少しは解消しそうです。今後は海外で利用できる店舗を増やしていってもらいたいですね。

参考になった8

- 46才・男・大学教授

- 小学生の子供がいるので東京ディズニーリゾートのペアチケットは非常に嬉しい特典です。それ以外ゴールドカードと比較して直接的なメリットを実感できる場はあまりありませんが、カードデザインとステータスはやはり大きな魅力です。

参考になった5

- 42才・男・広告代理店

- 国内利用に限定するなら弱点は少ないし、何よりカードデザインに圧倒的な高級感があり、これは他のプラチナカードの追従を許さないと思う。プラチナカードの券面でシルバーっぽいプラチナ色はあまりかっこよくない。やっぱりブラックっぽい券面で最高峰のカードということをアピールしてほしいと思うのは私だけではないはず。またJCB THE CLASSはカードホルダーに数万円のプレゼントをくれる特典や東京ディズニーランドのクラブ33に紹介なしで入れるなど、特別感のあるサービスがあるのも魅力。ただそれに魅力を感じない人は無理して持つカードではないとは思います。

参考になった0

- 42才・男・広告代理店

- カードデザインは間違いなくプラチナカードの中でも一番だと思う。カードのスペックも他と比較して良かったのですが、最近は各社がプラチナカードのサービスを強化しているので少し差別化できなくなってきているような気がします。ディズニーのパークチケットプレゼントも良かったですが、今ならUSJのチケットプレゼントのほうが嬉しいかもと思う今日この頃。持っていると驚かれるカードであることは間違いありません。ちなみにJCBカードに知り合いがいれば別枠で申し込めたりします。

参考になった0

- 39才・男・会社経営

- 海外での使い勝手については他の人が口コミでも書いている通り。アジア圏やハワイであればJCBはかなり進出しているので使える店が多いが、米国や欧州になると全くと言って良い程使えない。カードのデザインはプラチナカードランキングの他のカードと比較しても秀逸だし、サービス自体は良いのだが、このクラスのカードを使う人にとって、海外で使いにくいというのはナントも痛い。

参考になった2

- 43才・男・半導体メーカー勤務

- 正直海外ではほとんど役に立たない。使える空港が少ない上にトラベルアシスタントが心もとない。JCBが使えない店も多い等の問題もある。海外利用が多い人はVISAプラチナ、アメックス、ダイナースのほうが利用価値が高い。

参考になった3

- 33才・男・IT企業経営

- 国内の高級店ではそれなりに使えますが、海外だとJCBが使えるお店が少なく、知名度の問題もあり、ステータスカードとして機能しません。年会費は安いですが、それでも他のプラチナカードのほうが総合力で上なのではと最近思っています。

参考になった1

TRUST CLUB プラチナ Visaカード

- Visa

SuMi TRUST CLUB プラチナカード

総合得点 4.3

| ステータス | |

|---|---|

| 海外活躍度 | |

| 国内活躍度 | |

| ポイント | |

| 満足度 |

| プラチナカード 発行基準 | 25歳以上その他入会に際して所定の審査 |

|---|---|

| 年会費 | 38,500円(税込) |

三井住友トラストクラブ株式会社とVISAが提携し、発行するプラチナカード。2015年12月にカードの名称を「シティ プラチナカード」から「SuMi TRUST CLUB プラチナカード」へ変更。

TRUST CLUB プラチナ Visaカードの最大の魅力はポイント還元率の高さだろう。カード利用100円につき4ポイント貯まり、93,000ポイント貯めると3万円分のギフト券に交換できるので、ポイント還元率は1.2%以上と他のプラチナカードと比較しても高い水準を実現。さらに世界中の空港ラウンジを利用できるプライオリティパスが無料付帯する他、コナミスポーツクラブを都度会員として優待料金で利用できる特典、優待料金で旅行の予約ができるVISAプラチナ・トラベル、24時間365日顧客の要望にこたえるコンシェルジュデスク等、プラチナカードならではの特典が付帯。

さらにTRUST CLUB プラチナ Visaカードの独自特典となる高級レストランの食事が1名分無料になるダイニングセレクションは利用者から高い評価を受けている。その他にもワイキキの免税店BEFTギャラリアハワイの2階ラウンジをいつでも無料で利用できる他、ポイントに有効期限がないポイントサービス、カード利用額時応じたボーナスポイントの付与等、その他の特典も充実。

プラチナカードの保有を検討するのであれば、カードのステータス・特典・サービス・年会費等を総合して評価すると、SuMi TRUST CLUB プラチナカードが有力な選択肢の一つになる事は間違いない。

プラチナカード スペック比較

| 発行基準 | 25歳以上その他入会に際して所定の審査 |

|---|---|

| 年会費 | 38,500円(税込) |

| 付帯特典 |

|

| 国際ブランド | VISA |

| ポイント還元率 | 100円につき4ポイント |

| 旅行保険 | 海外、国内ともに最大1億円 |

| 提携サービス |

|

TRUST CLUB プラチナ Visaカードの口コミ・評判

以前の口コミを表示(7件)

- 53才・男・自営業

- ビザプラチナクラブVPCCが使える数少ないカード。メールでも回答をもらえるのは他にはない特徴。またポイント還元率も高い。難点はデザインでしよう。

参考になった8

- 38才・男・会社役員

- ダイニングセレクションで十分元が取れるというのは他の人が書いている通り。あとお薦めなのがVISAプラチナクラブ。これは近畿日本ツーリストが提供する宿泊プランを更に優待価格で利用できるというもので、ネットの最安価格より更に安く泊まれる事が多い。高級ホテルや旅館等長期の旅行に行く場合、かなり効果を発揮します。しかもプラチナのユーザーという事で宿によっては更に待遇が良くなる事もありました。プラチナカードは高額利用時に基本的にお得度を最大限発揮するものだと思います。

参考になった4

- 35才・男・会社経営

- アメックス、ダイナース、セゾンのプラチナを所有していますが、最近一番使っているのはこのプラチナカードですね。他の人も書いていますが、ダイニングセレクションは超強力です。高級レストランのラインナップが全国で、しかも1名無料!例えば2人で2万円のコース料理を1万円で食べれます。プラチナのお客という事で店の対応が良いし、大事なお客さんと食事に行く際は欠かせません。多分私はこれだけでも年間10万円は得してます。あとはこの説明文に書いてないメリットとしてVISAゴールド以上のサービスにあるGLOBALDATAの海外Wifi端末が1日1,000円で借りられる点も便利です。

参考になった7

- 36才・男・会社経営

- 年会費だけ見るともっと安いプラチナカードがありますが、総合力で見ると最もコストパフォーマンスが高いプラチナカードではないかと思う。特にダイニングセレクションのラインナップが強力。Mastercardのプラチナ会員向けサービスTaste of premiumよりはるかにレストランが充実しているし、実際良いお店が多い。これを利用するだけでも年会費の元は取れる。その上プライオリティパスも付帯しており言う事ない。(※1点だけ言わせてもらえばもう少しプラチナカードっぽいデザインにして欲しい。)

参考になった1

- 35才・男・医師

- VISAプラチナカスタマーセンター(VPCC)は大変重宝しております。子供が旅行先で体調を崩した際には一番近い救急病院を案内してくれました。会員にも関わらず取れなかったイベントのチケットも準備してもらいました。また、VISAプラチナクラブの対象ホテルは近畿ツーリスト経由で割引になるので、ちょっとした旅行の際もホテル等の検索をお願いしておりますが、対応も丁寧で満足しております。しかしプラチナトラベルデスク(JTB依託)は料金も提案されたホテルもいまいちです。値段が高い事を言うと、ご自身で調べた方がいいかもしれませんと言われました。。。。VPCCが使えるうちは所有している予定です。

参考になった4

- 会社員

- プロパータイプを所持しております。券面の印象は黒を基調とした灰色交じりのグラデーションで個人的な印象は良いです。保険の金額、保障内容も充分。国際ブランドがVISAですので、私の利用範囲(国内&海外)においても不自由は全く感じません。VISAプラチナカスタマーサービスは、個人使いとして、申し分ないレベルで便利です。ダイニングセレクションの1名分の費用で2名利用可能というのは、最小人数での利用がお得かと思います。保険とVPCC、ダイニングセレクションの利用を考えると、年会費は気になりません。

参考になった2

- 40才・男・IT関連

- シティバンクの頃からこのプラチナカードを保有していますが、2016年11月現在、継続するかどうか悩んでいます。そもそも高級レストランの1名半額はこのプラチナカードからスタートしたサービスですが、今では他のカードも同様のサービスを提供しており、優位性に乏しくなっているというのが1点。また24時間365日のコンシェルジュサービスが廃止され、レストラン予約などもなんとも使いにくくなってしまったのがもう1点。私は銀行への預け入れが大きいということもあり、年会費半額(※銀行の親会社が変わっても今でもこのサービスは継続していますが、今後廃止される可能性もあるとのこと)で持てていることもあり、年会費2万円以下とランキング上位のコスパの高いカードと比較してもお得なのでもっていますが、そろそろ潮どき感を感じています。

参考になった0

- 41才・男・会社経営

- このプラチナカードの後継カードとしてPRESTIAプラチナカードという新しいカードが発行されていますが、何とも中途半端な印象で、プライオリティパスはないはダイニングセレクションはないわで優待があるうちに乗り換えたいのにそれができない。。。。私はシティバンク経由での発行だったので年会費半額特典が適用されていますが、それがなくなったらやめますが今のところホールドかなと思っています。

参考になった0

- 39才・男・会社経営

- 三井住友トラストグループにカード事業が売却されるという事で、いつサービスが変わるのか戦々恐々としています。今のところあまり変わりはありませんが、以前のように新しいサービスの追加はなくなりましたね。現時点ではデザイン面、サービス面共に他のプラチナカードと比較して有利だと思いますが、今後については不透明なのでそこは認識しておく必要があります。

参考になった0

- 37才・男・会社経営

- 以前はポイント還元率に課題がありましたが2013年11月のリニューアルでポイント還元率が大幅に改善になり、他のプラチナカードと比較してもポイント還元率はトップクラスだと思います。ただ年会費が36,750円と高いので年会費を重視するユーザーにとってはやはり厳しいとのこと。先日プラチナカードを作りたいという某大手企業の部長にこのプラチナカードを勧めたら結局年会費がネックという事でセゾン・プラチナにしたという連絡がありました。

参考になった1

- 38才・男・会社経営

- 多分このカードは今後終わりになる気配があります。同じSMBC信託銀行がPRESTIA VISA プラチナカードの発行を開始していて、そこへの乗り換えの案内が来ていました。サービス的にはこちらのカードのほうが上だと思うのですが、企業側の意向ですからね。。。少なくとも2016年に入り、既に銀行との提携プラチナカードの発行は終了していますし、申し込むにせよ、今後発行が終わる事も視野に入れておく必要があると思います。

参考になった4

- 39才・男・会社役員

- サービス自体は他のプラチナカードと比較しても良いと思いますし、譲渡されても基本的には持ち続けようと思っていたのですが、新しく発表されたプラチナカードの券面がありえません。。。以前のカードのような格調の高さや高級感がなくなり、とても凡庸なデザインになってしまいました。これを出すのは正直ちょっとはばかられるのでよっぽどサービスが変わらない限り、カードを乗り換えようと思っています。

参考になった0

- 39才・男・会社経営

- 以前は圧倒的にコスパが高いプラチナカードだったが、徐々にサービスが終わったり、24時間サポートが縮小されたりと今となってはメリットが薄くなってきていると思う。レストランの1名無料もここからはじまり、もうほとんどのプラチナカードが真似をしてしまったので、このカードを選ばないといけない必然性はなくなってきたように思う。

参考になった0

- 42才・男・上場企業(部長職)

- 三井住友、JCB、アメックスのプラチナと比較すると安いが、セゾンとかMUFGのプラチナカードと比較すると年会費が高い。MUFGで約1万5千円、年会費が最大半額になるセゾンだと約2万6千円の差がある。ポイントで言うとカード利用額200万円以上の差です。本当の富裕層はこちらの方が良いというのはわかりますが、私のようにサラリーマンで、お得にプラチナカードを持ちたい人にはやはり向いていないと思います。

参考になった0

- 36才・男・会社員

- 新しいカードに変わったみないなのでちょっと情報がふるいかもしれないが、一方でカードデスクの対応がイマイチ。JCBや三井住友のようにかゆいところに手が届くサービスは全く期待できない。外資だからと言えばそれまでかもしれませんが

参考になった1

プラチナカードと得するカードを賢く使い分けよう!

プラチナカードは高級店や高額決済時、お得なクレジットカードは小額決済やそのカードがお得なところで、というようにTPOに合わせてカードを使い分けるのもクレジットカード達人の技。※例えば、小額決済や電子マネー決済はUPty iDという使い方も有効。

クレジットカードランキングでは、月5万円or10万円利用した場合に、最もお得になるクレジットカードを徹底調査。キャッシュバック率はもちろん、カードに付帯する保障、独自サービス、年会費、利用者からの口コミを基にランキング。

プラチナカードとお得なクレジットカードを上手く活用し、プラチナカードユーザーというステータスと、クレジットカード達人という2つの称号を手に入れよう。

得するクレジットカードランキング

- 1PayPayカード

- 年会費無料のクレジットカードながら最大3%という高いポイント還元率を実現していることに加え、高い利便性と充実した保障が付帯。ETCカード、家族カードも無料で発行可能。

- 月5万円の利用で10,800円以上お得!

- 月10万円の利用で21,600円以上お得!

- 1JCB CARD W

- 通常のJCBカードより高いポイント還元率でありながら年会費無料のクレジットカード。ETCカード及び家族カードも無料で発行することが可能。

- 月5万円の利用で9,600円以上お得!

- 月10万円の利用で19,200円以上お得!

- 3ライフカード

- 信販会社大手ライフが発行する年会費無料のクレジットカード。誕生月は毎年ポイントが3倍となるので、誕生日月に上手く利用するとポイント還元率は1.5%超と他の得するクレジットカードと比較しても驚異的な高さになる。

- 月5万円の利用で6,000円以上お得!

- 月10万円の利用で12,000円以上お得!

その他のの口コミ

(2)マイレージ・プラスセゾン・プラチナカード

- 39才・男・広告代理店

- 外資系のエアラインであれば間違いなくユナイテッド航空が最もマイルを貯めやすいかと思います。さらにユナイテッド航空は国内線の特典航空券への交換もできるので、JALやANAよりも使いやすさという面では上ではないかと思います。またコスモ石油での利用に至っては1,000円につき20マイル貯めることができます。プライオリティパスは付帯しませんが、国内線の空港ラウンジは無料で利用できます。またVISAプラチナダイニングやVISAプラチナトラベル等、VISAが提供するプラチナカード会員向けサービスに関しては利用できます。

参考になった6

- 42才・男・会社員

- ユナイテッド航空とセゾンが提携して発行しているプラチナカードです。レア度はかなり高いかと。マイル還元率は1.5%とすごく高いのですが、年会費が37,800円というのがちょっと・・・。このクラスでプライオリティパスが付帯しないのも残念です。

参考になった4

(1)ANA・アメリカン・エキスプレス・プレミアム・カード

- 42才・男・会社経営 | 2019年1月3日

- ANAとアメックスが提携し、発行しているプラチナカードです。年会費は高いですが、このカードがあれば国内線を利用する際、エコノミークラスでもANAラウンジを利用できます。ANAラウンジであれば軽食だけではなく、アルコールも飲み放題で、本当にゆったりした時間が過ごせますし、ANA利用時のボーナスマイルだけではなく、ANAの受付から機内販売で利用した際の客室乗務員の方の対応まで、すごく丁寧です。24時間365日利用できるコンシェルジュもありますし、個人的には年会費を払っても十二分に価値があるプラチナカードだと思っています。

参考になった1

(11)SBIプラチナカード(※新規申込終了)

- 42才・男・広告代理店

- 今となってはMasterCardでまず他にはないプラチナ券面のカード。海外では直接発行しているところもあるが、日本ではなぜかMastercardブランドのプラチナカードはほとんどないのが実情。サービス自体は他と同様にレストランの1名無料が付帯したり、プライオリティパスが付帯したり、十分で年会費が安いこともあり、コストパフォーマンスという面ではかなり高いと思う。

参考になった1

- 36才・男・IT企業

- デザインについて賛否両論はあるが、私はそれなりに気にいっている。というよりこのカードを持つ目的はSBIワールドカードが欲しいから。日本国内で唯一、Mastercardブランドのブラックカードなのでカードコレクターにはたまらない。そもそもSBIカードのポイント還元率は、クレジットカードの中でもトップクラスなので、コストパフォーマンスの高いカードであることは間違いない。

参考になった1

- 男・会社役員

- SBIプラチナの上位カードであるSBIワールドカードは、数あるブラックカードの中でも限度額は桁外れのブラックカードではないかと思います。一般的にブラックカードと呼ばれている無制限カードは「限度額が記載されていない」だけでの話だと思いますが、SBIワールドは限度額が9990万円と数字がマイページ上に記載されています。ただし、いくら使用しても利用明細のみ更新され、利用可能額は全く減ることがありませんので、本当に無制限なのか・・と思ってしまいます。公的収入証明の提出が義務となりますので他のブラックとはちょっと異なるようです。

参考になった0

- 38才・男・会社役員

- 私の唯一の趣味がプレミアムカードのコレクションなので、SBIプラチナカードも早速申し込みました。プライオリティ・パス、MasterCard Moments、家族特約付き旅行保険の付帯を考えるとコストパフォーマンスはかなり高いと言えます。

参考になった1

- 42才・男・電機メーカー

- プラチナカードを保有したいと思っており、セゾンかSBIか悩んだがSBIにした。シンプルなカードデザインとカードに初めて純プラチナを使用しているという高級感はセゾンにない魅力だった。

参考になった2

- 27才・男・商社

- JCB、三井住友、アメックス(ダイナースは普通カードで撃沈・・・)をホールドしており、プラチナへのアップグレードを依頼したがどれも撃沈。SBIプラチナは20歳以上の安定収入が基準ということだったので申し込んだところ、発行OKでした。これで念願のプラチナカードホルダーの仲間入りです。

参考になった2

- 41才・男・会社役員

- 決して悪いプラチナカードではありませんが、入会キャンペーンがありませんし、カード券面に好き嫌いがわかれるかと思います。日本よりも外国人のほうが好きな券面デザインだと思います。年会費はプラチナカードの中では最安クラスなので、コスパを重視する人はセゾン、MUFG、SBIの3つで比較する人が多いのではないでしょうか。

参考になった0

- 39才・男・会社経営

- HSBCが日本から撤退したため、このプラチナカードに乗り換えました。実際サービスは充実しているので、コスパは高いです。デザインも日本人より外国人に受けるクールなデザインで評価できます。特にMastercardブランドのプラチナカードは珍しいのでクレジットカードファンであれば持っておきたい1枚です。ただMastercardブランドにこだわらないならランキングで上位にいるセゾンやMUFGで良いのも事実。結局のところプラチナカードは複数持つものではないので、自分がどのカードブランドで持ちたいのかを選ぶと良いと思います。

参考になった0

- 40才・男・会社員

- Mastercardブランドのプラチナは日本にはなかったので期待していたが、個人的にはとてもプラチナカードとは思えないデザインだと思う。高い年会費を払うのだからノーマルカードとデザインを差別化する等の工夫が欲しい。※ちなみに私は、カードデザインはJCB THE CLASSが一番だと思います。

参考になった0

- 38才・男・広告代理店

- プライオリティ・パスと保険以外は海外で受けられる特典がない。エンターテイメントカードとしてはサービス内容が心もとない。他のプラチナカードを持っている場合、切り替えるほどの魅力はない。

参考になった0

- 35才・男・会社員

- プラチナカードのデザインじゃない。知名度がないのでお店でもプラチナカード会員として特別な対応してもらえないし、友人に見せてもうらやましがられなかった。プラチナカードを持ちたいと思う人の心情を理解して欲しい。

参考になった1

(1)ジャックスカードプラチナ

- 41才・男・会社経営 | 2018年3月2日

- ジャックスカードが2017年12月18日から新しく発行を開始したプラチナカードです。まだあまり持っている人もいないと思いますが、スペック的には圧倒的で最高2%のポイント還元率に加え、ラウンジキー(ただし無料なのは年7回)が付帯。さらに高級レストランの1名無料も月2回まで利用できます。また年会費2万円クラスながら、1億円の国内・海外旅行保険に加え、24時間365日利用できるコンシェルジュが付帯している点にも驚きです。現在は他社のプラチナカードを利用していますが、更新前のタイミングで、乗り換えを検討しています。ステータスという点では弱いかもしれませんが、コスパを重視するなら、現時点ではセゾン・プラチナ・ビジネスと並び最強クラスだと思います。

参考になった10

(1)キャセイ・パシフィック MUFG プラチナ・アメリカン・エキスプレス・カード

- 39才・男・外資系企業

- 香港の航空会社キャセイパシフィックとMUFGが提携し、発行するプラチナカード。年会費は2万5千円とMUFGブランドのプラチナカードと比較するとちょっと高めの設定になっているが、マイル還元率はカード利用100円につき1.5マイルと高い。各種保険やプライオリティパス等も付帯しており、付帯サービスに遜色はなく、マイレージプログラム「アジアマイル」の使い勝手が良いので、アジア出張する人であれば検討する価値がある。

参考になった4

(1)三井住友VISAビジネスプラチナカード

- 39才・男・会社役員

- 法人の経営者や役員がプラチナカードを持つのであれば、ここが良いと思う。一般的には招待制だが、最近ではたまに申し込みを受け付けているのでそのタイミングが狙い目。見た目のカッコよさはピカイチですし、他のプラチナカードと比較してもサービス内容は遜色ないと思います。

参考になった1

(1)SURUGA VISA プラチナ クレジットカード

- 41才・男・広告代理店

- スルガ銀行が大口顧客向けに発行しているプラチナカードで年会費は6万4800円です。完全に銀行のインビテーションがないと申し込みできないので、ステータスはあると思います。またカード券面も他のプラチナカードと比較してもかっこいいです。ちなみにこのカードにはプレミアム返済アシストというサービスが付帯しており、カード利用額の1.8%をスルガ銀行の住宅ローンの返済に充てるという超破格のサービスがあります。つまりカードの利用が多ければ、それだけ住宅ローンの返済費用を圧縮できるということなのだ。1.8%を複利計算で考えればポイント還元率は圧倒的。スルガ銀行で住宅ローンを組んでいる人なら検討する価値は十分にある。

参考になった5

(1)エポスプラチナカード

- 40才・男・会社員

- エポスゴールドカードを使って約1年でインビテーションが来ました。バーゲンなどでいろいろまとめ買いしたこともあり、年間利用額は100万円位だったと思います。VISAブランドのプラチナカードで年会費は税込20,000円と他のプラチナカードと比較しても安い部類だと思います。誕生日月ポイント2倍やポイントに有効期限なし、プライオリティパス付帯等メリットはそれなりにあるのでエポスカード利用者ならインビテーションが来たら入っても損はないと思います。

参考になった11

(1)楽天プレミアムカード

- 男・会社員

- ほとんどPPパス取得のためだけに申し込みをしたものの、楽天クラブオフは廃止、ネット広告上での大量に出回った安売り、特に楽天市場での利用にも優位性を感じることなく、楽天市場のランクだけプラチナとあがるだけ。ゴールドカードホルダーとして最初は金色のカードを少しは自己満足していたものの、最近このカードを決済時に出すにも躊躇するようになった。関空を利用するのですが、税関検査前のラウンジしか入ることができず、これもまたカード変更のきっかけに。現在は、別会社のプラチナカードを取得し、プラチナサービスの魅力に取り付かれ、楽天プレミアムのカードは退会予定。楽天市場のランクは保持できます。

参考になった7

(2)レクサスVISAプラチナカード

- 37才・男・会社員

- レクサスオーナーだけが持てるプラチナカードです。サービスは基本的にVISAプラチナに準拠していますが、年間のカード利用額に応じてもれなくオリジナルギフトがもらえたり、自動抽選にエントリーされたりとお得なイベントを享受できます。カード券面もかっこいいのでステータスはあると思います。

参考になった5

- 41才・男・建設関連

- レクサスの車両代金をクレジットカードで払おうと思ったらこのプラチナカードが必須。ただ1点矛盾がある。それはこのカードで一括でレクサスの購入代金を支払おうと思っても、初回の利用限度額が低く、車両代金すら支払う事ができない。クレジットカードの枠を使いきり、あとは現金払いという事でももちろんOKですが、それではこのカードのポイントが貯められなくなるし、ちょっと魅力が半減。限度額は一時的にでも高めるくらいの配慮が欲しい。

参考になった1

(1)みずほセゾンプラチナ・アメリカン・エキスプレス・カード

- 40才・男・会社員

- みずほ銀行が顧客向けに発行しているプラチナカードです。結構レアだと思いますし、銀行発行のプラチナカードということで、ステータスもあると思います。サービスはセゾン・ビジネス・プラチナとほぼ変わらないと思います。欠点はキャッシュカードとしては使えない点ですね。それができれば本当に必需品の一枚になるのですが

参考になった7

(1)タカシマヤ・プラチナカード

- 39才・男・会社員

- 高島屋が2013年度中に発行を開始する事を発表した新しいプラチナカードです。どんな券面になるのか、サービスになるのかはわかりませんが、年間数百万円をコンスタントに高島屋で使う人にインビテーションが送られるという情報があります。かなりハードルが高いので、持っていると自慢できると思います。

参考になった9

(1)ザ・プラチナ・出光・セゾン・アメリカン・エキスプレスカード

- 39才・男・運送業

- 出光とアメックスが提携し、発行するプラチナカードです。私はインビテーションが来て思わず入会してしまいましたが、ガソリン代の値引き率がアップする訳ではなく、ポイント2倍や空港ラウンジぐらいが変わった点で、個人的には大きなメリットはありませんでした。次回更新時、ダウングレードする予定です。

参考になった3

(1)ANA VISA プラチナ プレミアムカード

- 42才・男・金融機関

- ANA JCBのプレミアムカードに続き、発行されたANAVISAブランドのプラチナカードです。カードへの入会と継続で1万マイルもらう事ができ、国内だとクレジットカード会社の空港ラウンジではなく、ANAのラウンジを利用できます。海外はプライオリティパスを利用します。さらにフライトマイル50%UP、ポイントの有効期限が4年とメリットはかなりあります。ただ・・・年会費が8万4千円と高い!家族カードは4,200円と安いですが、本会員の年会費が5万円位にならないと、相当飛行機に乗る人以外、元を取る事が難しいと思います。

参考になった5

(1)JAL・アメリカン・エキスプレス・プラチナカード

- 40才・男・旅行代理店

- JALが初めて発行したプラチナカードでJALグループで利用すると100円につき3マイル貯まるという事で話題になっていました。カードの券面もかっこいいですが、さくらラウンジやJALのグローバルクラブに入れる訳ではないのがちょっと。。。プラチナカードとして特別感のあるサービスを希望すると裏切られます。年会費は32,550円とANAJCBプレミアムカードと比較すると割安です。

参考になった3

(2)Miles & More MUFG プラチナ・アメリカン・エキスプレス・カード

- 36才・男・医師

- まず年会費が28,000円と他のプラチナカードと比較しても安いが、マイル還元率は100円につき1マイル(※海外の場合は1.5マイル)と極めて高い。付帯保険も国内・海外旅行傷害保険、渡航便遅延、ショッピング保険等一通り付帯し、プライオリティパスや手荷物無料宅配サービスも使える。お得度で言えばプラチナカードランキングにランクインしている他のクレジットカードにも決して負けてないと思う。

参考になった0

- 45才・男・外資系メーカー

- ルフトハンザ航空とMUFG、アメックスが提携し発行を開始したプラチナカードです。年会費は3万円弱と結構高いですが、ルフトハンザ航空の上級会員であれば年会費が半額になるという事なので、ルフトハンザを頻繁に利用するのであればお得度はかなり高いと思います。プラチナカードの定番、プライオリティパスや24時間対応のコンシェルジュも利用できます。

参考になった1

(2)銀聯プラチナカード

- 38才・男・会社員

- 銀聯カードと三井住友カードの提携カード、三井住友VISAプラチナカードホルダーであれば年会費、発行手数料無料で発行してもらうことができます。中国ではVISAもMASTERもAMEXも使えない事が多く、唯一使えるのがこのカードなので重宝します。最近は多くの家電量販店や百貨店など、中国人をターゲットにしているお店はこのカードが使えるようになっています。

参考になった3

- 38才・男・小売業

- 中国に行く機会があるからとこのカードを作ったが、日中関係の悪化で結局全く使わずにお蔵入り。三井住友VISAプラチナカードもそのそもそのために作ったようなものだったので、最終的には5万2,500円が無駄になった。中国は見栄の文化なので見栄を張ろうと作ったが分不相応だったと反省している。

参考になった2

(1)九州 VISAプラチナカード

- 40才・男・医師

- マニアックなプラチナカードですが意外に使い勝手が良いです。通常のVISAプラチナの特典に加え、九州カード独自の特典が付帯していて、プラチナホテルズやプラチナグルメクーポンといった食関連のサービスが充実しています。ロードサービスもカードに無料付帯してますし、毎年いるかいらないかは別としてカレンダーのプレゼントもあります(笑)

参考になった3

(1)シティバンク プラチナカード

- 38才・男・会社経営

- シティバンクに1,000万円 or 5,000万円以上常に預け入れると作ることができるプラチナカードです。スペックはシティのセレクトVISAプラチナとほぼ同じですが、年会費がこちらは半額になっています。資産に余裕があって、いつも置いておける資金がある人にとっては低価格で持てるプラチナカードでステータスもあるので良いのではないかと。あと券面にCitibankと入るところもちょっと通常のカードとは違いますね。

参考になった5

(1)ザ・リッツ・カールトン大阪VISA プラチナカード

- 42才・男・会社役員

- リッツの大阪と三井住友VISAカードが提携し、発行しているプラチナカードです。この下にゴールドカードがあり、基本的にインビテーションでの入会です。サービスは三井住友VISAのプラチナとほぼ同じですが、リッツで年間300万円以上利用すると最高級スイートへの招待プラス10万円の食事券が付いてきます。そこまで到達するのは正直至難の業ですが、入手困難でステータスのあるカードであることは間違いないと思います。

参考になった3

口コミ採用でAmazonギフト券100円分をプレゼント!

プラチナカードランキング 2022年9月更新 クレジットカードランキング編集部による総評

プラチナカードホルダーの口コミで作る2022年9月版のプラチナカードランキングで、1位にランクインしたのは、圧倒的なコストパフォーマンスを誇るセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードでした。セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードは、アメックスのブランドとサービスとセゾンカードの持つ利便性を融合、実にアメックスのプロパーのプラチナカードと比較すると、実に8分の1以下という驚異的な年会費で充実したサービスを利用できます。特にこの年会費でプライオリティ・パスが付帯する点は驚異的と言っていいでしょう。2位にランクインした三菱UFJカード・プラチナ・アメリカン・エキスプレス・カードは、アメックス系のプラチナカードで、サービス内容を考えると年会費が安く、コストパフォーマンスの高さは、セゾン・プラチナと肩を並べます。また同率2位にランクインしたマリオットボンヴォイ・アメリカン・エキスプレス・カードも、飛行機やSPG加盟ホテルを使うユーザーから圧倒的な支持を受けるプラチナカードです。SPG・アメックスの最大の魅力は、カードを持つだけでSPGのエリート会員資格であるゴールドステータスが付与され、カード利用100円につき4マイル相当以上貯めることができるコストパフォーマンスの高さです。またカードを更新すると、SPG加盟ホテルの無料宿泊券が毎年プレゼントされるので、これだけで年会費を十分に回収可能です。さらに同伴者1名まで無料で利用できる空港ラウンジサービスや充実の保障が付帯。カード名にプラチナという名前は冠していませんが、プラチナカード同等かそれ以上の価値を持つステータスカードと言えるでしょう。

4位にランクインしたアメリカン・エキスプレス・プラチナカードは、コンシェルジュの対応力に定評があるプラチナカードです。6位にランクインしたダイナースプレミアムカードは招待される基準が厳しく、充実したサービスを提供しており、プラチナカードの上のブラックカード(アメックスのセンチュリオン相当)という声も聞かれるステータスカードです。8位にランクインしたのはSuMi TRUST CLUB プラチナカードでした。SuMi TRUST CLUB プラチナカードは、アメックスと双璧をなす国際クレジットカードVISAのプラチナカードです。注目すべきは1.2%を超えるポイント還元率の高さ。プラチナカードはもちろん、他のクレジットカードと比較してもトップクラスと言えるでしょう。さらにプライオリティ・パスが無料付帯する他、高級レストランの食事が1名分無料になるダイニングセレクションも必見のサービスです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード等、一部を除くプラチナカードは、どれだけ収入があってもカード会社での実績がなければ作れません。インビテーションを受け取るためにはまず、各カード会社のゴールドで実績を積むことが最短距離と言えるでしょう。

クレジットカードランキング 豆知識 その1 プラチナカードのメリットとデメリットとは?

プラチナカードをはじめて作る方は、その高い年会費に見合うメリットがあるのかという点が気になるもの。またデメリットについても知っておくべきでしょう。そこでプラチナカード歴10年を超える編集長が考えるプラチナカードのメリットとデメリットをご紹介したいと思います。

それではまずプラチナカードのメリットに関してですが、サービスを使いこなすことで、金額以上の満足感が得られるということに尽きます。プラチナカードを利用するような方は、きっと人にご馳走する機会があるはずです。その際、ノーマルカードとプラチナカードでは、相手がカードの違いに気が付いてくれなかったとしても、心の余裕が違います。また通常は行かないレストランに、プラチナカードの優待がきっかけで行き、且つちょっとお得な料金で食事を楽しめたとしたらどうでしょうか?さらにそこで味わった料理は本当に美味しかったら、レストランの料金がお得になった以上の価値をプラチナカードに感じるはずです。そういう特別感を感じるサービスが充実している点が、プラチナカードのメリットと言えるでしょう。

対するプラチナカードのデメリットは、年会費以上の価値を感じられないなら高額な年会費を支払ってまで持つ意味はないという点に尽きます。必ずしも直接的に料金がお得になる必要はなく、提供しているサービスに年会費以上の価値を感じるかどうかが重要です。私はプラチナカードを10年以上利用していますが、その間に3回カードを乗り換えています。定期的にメンテナンスを行い、自分に合ったプラチナカードを選ぶことが、プラチナカードに関しても大切です。

クレジットカードランキング 豆知識 その2 プラチナカードの年収の目安は?

プラチナカードの保有を検討している方の中には、カードを保有するためにどの程度の年収が必要なのか知りたいという方も多いはず。プラチナカードホルダーの口コミを分析すると、年収400万円でプラチナカードの審査に通り、保有しているという方も多いので、カードの利用実績さえしっかりしていれば、年収はそれほど重要じゃないことがわかります。その一方でプラチナカードを解約した方の多くが、年会費を高く感じたことが理由になっています。このことから考えると、プラチナカードを保有する年収の目安は、そのカードのサービス内容を考慮した上で、年会費を高いと思うのか、妥当だと思うのかで判断すべきでしょう。とりあえず持ってみたいという方は年収を気にする必要はありませんが、長くプラチナカードを使いこなしたいと考えている方は、自身の年収で無理なく年会費を払えるかどうかで、判断すると良いでしょう。

クレジットカードランキング 豆知識 その3 プラチナカードの審査基準は?

プラチナカードの審査基準は、カード会社ごとに異なっており、明確に公表しているところはありません。編集部の調査では、年齢の下限は概ね25才以上、年収は400万円以上で定職があること、これまでにカードに限らずローンを延滞したことがないことが最低限満たすべき条件です。一部例外はありますが、この条件を満たさず、プラチナカードの審査を通過するのは難しいでしょう。なかなかプラチナカードの審査に通らないという方は、これらの条件を満たしていることを、まず確認しましょう。またいずれかの基準を満たしていなくても、他の基準が大幅に上回っている場合、プラチナカードの審査に通る可能性が高まります。

- プラチナカードのランキングはクレジットカードランキング編集部調べです。

- 掲載情報の詳細はプラチナカードを発行するクレジットカード会社にてご確認ください。内容の変更等による損害は保証できません。

- プラチナカードに投稿された口コミは投稿者の意見です。あくまでも参考とし、個人の判断の上でご活用ください。

- 著者・監修:早川聡

-

あらゆるカードに精通したクレジットカードの専門家。以前は年会費無料のカード以外保有していなかったが、30歳の時、プラチナカードのお得度に気づき、以降は必ず1枚以上プラチナカードを保有している。2022年9月現在、メインカードとして使用しているプラチナカードは、メタルフェイスのアメックス・プラチナ。さらにJALマイルを最も効率よく貯めることができ、年会費が安いセゾン・ビジネス・プラチナへ入会し、サブカードとして活用している。