ゴールドカード ランキング 2024年

人気のゴールドカードをランキング。2023年11月に入会するなら、どのゴールドカードがおすすめ?ステータス、ポイント還元率、付帯サービス、空港ラウンジ、入会キャンペーンをもとに、人気のカードを比較しよう!

クレジットカードを利用している方であれば、誰もが一度はゴールドカードを持ってみたいと思うもの。特に飛行機を利用する方であれば、ゴールドカードを提示し、待ち時間をゆったり過ごせる空港ラウンジは、一度利用するとその便利さから手放せないはずです。ただ一言でゴールドカードと言っても、それぞれのカードの特徴は全く異なります。ゴールドカードの中には、バランスよく全ての機能を兼ね備えているものもあれば、ポイント還元率の特化したもの、旅行関連のサービスに特化したものなど、保障が充実したもの、飲食店がお得になるものも。これらのゴールドカードの中から、自分に合うベストな1枚を選ぶのは簡単ではありません。

そこでクレジットカードランキング編集部が、利用者の評判が良い人気のゴールドカードを厳選し、利用者の口コミをもとに、2024年度版のランキングを作成しました。実際にゴールドカードを活用している方の口コミも参考に、自分のライフスタイルに合った1枚を見つけましょう。

※ランキングロジックについてはこちら

アメリカン・エキスプレス・ゴールドカード

- American Express

アメリカン・エキスプレス・ゴールドカード

総合得点 4.7

| ステータス | |

|---|---|

| 各種保険 | |

| 空港サービス | |

| 付帯サービス | |

| 人気 |

| 入会条件 | 原則25才以上で定職、定収入のある人 |

|---|---|

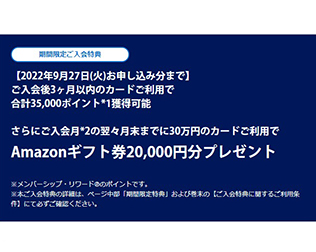

| 年会費 | 31,900円(税込) 入会特典:入会後3ヶ月以内のカード利用で合計35,000ポイントプレゼント!さらにカード利用で、Amazonギフト券20,000円分プレゼント! |

国内・海外共に抜群の知名度とステータスを誇るゴールドカード。アメックスの一般カードが他社のゴールドカード相当と言われているため、アメックスのゴールドカードは実質ゴールドカードとプラチナカードの中間に位置している。

アメックス独自のサービスとして、最もお得度が高いのは全国の所定のレストランのコース料理が1名分無料になるゴールドダイニングby招待日和。上手く活用すれば、このサービスだけで年会費の元は取れる。その他にもタクシーまたはハイヤーが成田空港に格安の定額料金で送迎してくれるサービスや、急な仕事、病気や怪我で旅行やコンサートに行けなかった場合にキャンセル費用の損害を補填するキャンセル・プロテクション、同伴者1名まで無料の空港ラウンジサービス等のサービスがある。また世界中の空港ラウンジを利用できるプライオリティパスも無料で発行でき、年2回まで無料で利用できる点も評価したい。

アメックスのポイントプログラム「メンバーシップ・リワード・プログラム」には、トラベラーズ特典という特別なサービスがあり、このサービスに登録すると、貯めたポイントを1ポイント1マイル換算でANA、デルタ航空他、計14の航空会社のマイルに交換できる他、スターウッドホテル&リゾート、ヒルトンオーナーズのポイントに交換することができる。

アメックスが発行するプラチナカードのさらに上のカード、センチュリオンは通称ブラックカードと呼ばれており、利用限度額も無く、保有者は世界でもほんの一握り。日本国内はもちろん、海外でも絶大のステータスを誇るクレジットカードの最高峰。

アメリカン・エキスプレス・ゴールドカードのさらに詳しい情報は、20年以上アメックスを利用している筆者がアメックスゴールドのメリットだけではなく、デメリットについてもわかりやすく解説した「20年使ってわかったアメックスゴールドのメリットとデメリット」をチェックすると良いだろう。アメックスゴールドを使い倒すと年間いくらお得になるか、身体を張って公開する体験企画も必読の内容。

ゴールドカード サービス比較

| 入会条件 | 原則25才以上で定職、定収入のある人 |

|---|---|

| 年会費 | 31,900円(税込) ※入会特典:35,000ポイント&Amazonギフト券20,000円分 |

| 利用限度額 | 顧客ごとに設定 |

| 空港ラウンジ | 無料(国内28空港、海外2空港) |

| 申し込みからカード到着までの日数 | 2週間~3週間程度 |

| ポイントの付与 | カード利用100円につき1ポイント |

| 旅行保険 | 海外最高1億円、国内最高5,000万円 |

| ショッピングガード | 年間最高500万円 |

| プラチナへの道 | カード会員の中から利用実績に応じて招待 |

| その他の主なメリット | エアポート送迎や無料ポーターサービス、空港クロークサービス等、旅行関連サービスが充実 |

アメリカン・エキスプレス・ゴールドカード 入会キャンペーン

入会後3ヶ月以内のカード利用で合計40,000ポイントプレゼント!

アメリカン・エキスプレス・ゴールドカードに入会後、3ヶ月以内のカード利用で合計35,000ポイントプレゼント!さらにアメリカン・エキスプレス・ゴールドカードなら家族カード13,200円も1枚無料。今なら入会月の翌々月末までに30万円のカード利用で、Amazonギフト券20,000円分プレゼント!厳選したレストランの食事が1名分無料になるゴールドダイニングも利用可能!

アメリカン・エキスプレス・ゴールドカードの口コミ

以前の口コミを表示(8件)

- 31才・男・ITコンサル

- 年会費が以前より高くなり、ハードルは上がりましたが、その分持っている人も減ってステータスもアップしてます。プライオリティパスも付帯していますし、このカードで空港ラウンジに入るとかなり女性からの株は上がります。あとはポイント還元率が他のプロパーのゴールドカードと比較しても高いところがやはり最大のメリットだと思います。特にマイルとの交換レートが良いので、ANAマイルへの交換がおすすめです。

参考になった11

- 39才・男・ベンチャー企業管理職

- 確かに他のゴールドカードと比較しても年会費が高いのは間違いありませんが、カードの券面の格調の高さは本当に別格。また年会費アップで持っている人が減っている分、ステータスは間違いなく上がってます。また特定の店舗で買うと1,000円キャッシュバックだったり、お得なサービスを限定でやっていたりするので、上手く使えば実質的には年会費を引き下げることができますし、飛行機を使う人であれば1ポイント1マイルで交換できるので元は取れます。ずっと持つかどうかは別として、クレジットカードユーザーとして一度は持ってみたい憧れのゴールドカードである事は否定できません

参考になった8

- 女・不動産賃貸業

- 仕事帰り時々大丸でお買い物をするので、500円の喫茶サービス券は毎回利用しています。年会費は高いですが、月に4~5回大丸でお買い物をして喫茶サービス券を貰えば十分に元が取れるので私としてはお得感いっぱいです。このサービス券はお買い物金額にかかわらず、AMEXカードで支払えば貰えるのが嬉しいですね。今度は羽田空港のアメックス定食を食べてみたいです。

参考になった6

- 39才・男・会社員

- アメックスのゴールドカードで買った商品は、買った店が返品を受け付けてくれなくても90日以内ならアメックスに返品できる。実際に使った事はないが、客都合の返品でも大丈夫なので安心のためこのカードで買い物することが多くなる。また空港ラウンジが同伴者1名まで無料なので飛行機を頻繁に利用する人なら元は取れると思う。

参考になった6

- 32才・男・会社員

- やっぱりゴールドカードの中ではアメリカン・エキスプレス・ゴールドカードの存在が際立っていると思います。カードの券面も他のゴールドカードと比較すると圧倒的に美しいです。マイルとの交換もダイナースクラブカードよりはるかに便利です。年会費は高いですがこれ位問題ないと思えるような大人になりたいものです(^^;)

参考になった3

- 39才・女・専業主婦 | 2018年3月3日

- アメックスゴールドは家族カードの年会費が無料なので、それを発行しない手はないと思います。ちなみに家族カードも同伴者1名まで無料で空港ラウンジが使えるので、アメックスゴールドと家族カードの組み合わせで家族4人、空港ラウンジを無料で使えます。また我が家では食材宅配のらでぃっしゅぼーやを利用しているのですが、2018年3月から8月末まで、アメックスで支払うとポイントが3倍(つまり3%還元)になるキャンペーンが始まりました。またこのキャンペーンはAmazonやYahooショッピングも対象です。こういうキャンペーンを見逃さずに使いこなせば、家族で年間3万ポイントくらい貯めるのは決して難しくありません。3万ポイントをマイルに移行したら3万マイルです。これをANAを使い実家に帰省する際、利用すれば、往復の運賃が8万円近く浮く計算。年会費を引いても約5万円お得になることに。我が家ではトータルで見て、アメックスゴールドが家計の節約に役立っていることは間違いありません。ゴールドカードは、年会費が高いか低いかよりも、トータルで見てお得かどうかで判断すべきです。

参考になった4

- 28才・男・営業

- ゴールドカードとしての格、提供しているサービス内容を考えるとアメリカン・エキスプレス・ゴールドカードが一番なのは間違いないし、認めています。ただやっぱり痛いのが年会費。この税金入れて3万円を超える年会費を払える人がどれくらいいるのか。。。以前のように2万円弱なら十分に元が取れましたが3万円を超えてくるとレストランをフル活用しないと厳しいですし、貧乏人には条件的に厳しいのかなと思っています。

参考になった3

- 男・学校経営

- 財布の中には、アメリカン・エキスプレス・ゴールド・カード、ダイナースクラブカード、ダイナースクラブ・ビジネスアカウントカードと入っているが、あまり使わない。アメリカン・エキスプレスは29歳で入って25年以上たちその間プラチナのインビテーションもあったが意味なし。本来のカードの機能はどれも全く同じなので単に見栄だけで、まあカード集めは趣味みなたいなものか。海外では必需品だがほかのカードを持っていないのでゴールドだからと比較はできない。

参考になった0

- 38才・男・銀行員

- 海外関連のサービスは強いですが、国内ではどうなんでしょう?ユーザーの私が言うのもおかしいのですが、1年のうち350日は日本にいる者にとってはもう少し国内でのサービスを充実して欲しいものです。ホテルでの宿泊や飲食で優遇されるといっても、そんな頻繁には行きませんし。まあ、そのような生活の者はそもそも相手にしていないのかも。

参考になった2

- 40才・男・広告関連 | 2017年9月6日

- ステータスは申し分ないし、カードデザインにしてもサービスにしても、他のゴールドカードと比較しても明らかに優れていると思うが、いかんせん年会費の高さがどうしてもネックになってしまう。カードを作り出してもう20年以上経過しているが、3回入会し、3回退会しているカードはアメックスゴールドのみ。上手く使いこなせば年会費を回収できると思うのだが、そういう発想が良くないのかも。以前1万5千円でも高いと思っていたのは遠い昔のよう。年会費が2万円(税込)ゴールドカードランキングで紹介しているどのカードよりも個人的にはおすすめできる。

参考になった0

- 42才・男・会社経営 | 2019年3月13日

- 個人的にはゴールドカードとして、ベストな選択肢の一つだと思いますが、年会費が高いので使いこなせるかどうかは、その人次第だと思います。一般的なゴールドカードの場合、通常のカード利用と空港ラウンジくらいしか使わないと思いますが、アメックスの場合は、高級レストランが1名無料になるゴールドダイニングや、あとは期間限定のイベントですね。例えば紀伊国屋で本を買うと1,000円OFFだったり、コンビニで2,500円キャッシュバックだったり、そういう公式サイトでアナウンスされるサービスを以下に使いこなすかが重要デス。これらのサービスを使い倒せば、間違いなく他のゴールドカードよりもコスパは高い。逆にそういうのがめんどくさいという方にはおすすめしません。

参考になった0

以前の口コミを表示(1件)

- 男・会社員

- 年間費27,300円という高額なのにスタートの使用限度額が低すぎる。ゴールドカードというより年会費無料のカード?と疑いたくなりました。ダイナースから移行しようと思いましたが無理ですね。エアポート送迎もアメックスのカードデスクから購入した旅行限定、限度額低いのに…矛盾してます。出張手配は会社指定の旅行会社から購入しか認めてない企業も多いはず、あまり現実的なサービスではありません。またホテルの部屋のアップグレードについてもアメックスでなくても、ハイアット系やヒルトン系のホテルであれば会員になっていればもっと充実した優遇サービス受けられますし。

参考になった5

- 男・自営業

- 先月まで入会していましたが、退会しました。引き落としが出来ているにも係わらず、AMEXの手違いで弁護士より督促を受け、失礼きわまりません。侘びもありません。VISAのプラチナを使っていますが、サービスも良くお勧めです。

参考になった5

- 42才・男・建設業

- 他のゴールドカードと比較すると年会費が2倍なので使い倒さないと損する。独自のサービスが多々あるが、そのサービス自体が海外旅行者向けだったりするので、海外に行かない人にとっては使い心地がそれほどよくない。

参考になった0

- 39才・男・会社役員

- サービス拡充に伴う年会費アップという事でしたが、年会費アップ分ほどのメリットがあると思えず、10年近くアメックスのゴールドを使っていましたが解約しました。他のゴールドカードと比較しても2倍以上の年会費になっていて、これを回収できるのは相当カードを使うビジネスマンだけだと思う。事実上プラチナカード並の年会費になっているが、プラチナカードに関してはさらに桁違いに年会費が高いので、アメックスはこの戦略で大丈夫なのかなと思う。空港や駅などで勧誘してたり、キャンペーンしてたりしますが、もう少し年会費が安くなるだけでもっと入る人は増えるのに。。。

参考になった0

- 男・技師

- ゴールドカードの中では年会費が桁違いに高いがだからといってサービス内容が桁違いに良い訳ではない。アメックス系のカードでそこそこステータスがあるカードを持ちたければ、ゴールドカードではないが、コストパフォーマンスが高いANAアメリカン・エキスプレスカードのほうが良い。

参考になった0

- 54才・男・会社員

- JRで20万位のグリーン定期を買おうとしたら拒否されました。アメックスに連絡をしたら高額を使う場合はあらかじめ連絡をしてほしいと言われました。リミットをかけていたようです。このカードを使っている人は本当のゴールドの良さや強みを理解していない人だと思います。ダイナースを使うと、そういった不満がなく、良さが際立ちます。

参考になった0

エムアイカード プラス ゴールド

- Visa

- American Express

エムアイカード プラス ゴールド

総合得点 4.6

| ステータス | |

|---|---|

| 各種保険 | |

| 空港サービス | |

| 付帯サービス | |

| 人気 |

| 入会条件 | 非公開 |

|---|---|

| 年会費 | 11,000円 ※家族カード2,200円 |

エムアイカード プラス ゴールドは三越伊勢丹グループのエムアイカードが発行するゴールドカード。三越伊勢丹グループの利用でお得にポイントを貯めることができる他、ゴールドカードながら最短で即日発行でき、充実した特典をすぐに利用できる点も高い評価を獲得している。

エムアイカード プラス ゴールドの中で、特に高い評価を獲得しているのが、羽田空港の国際線を利用する際、利用できる空港ラウンジ「TIAT LOUNGE」「TIAT LOUNGE ANNEX」。この空港ラウンジはエムアイカード プラス ゴールド含む、数カードしか利用できない特別なラウンジとなっており、ソフトドリンクはもちろん、アルコール類、軽食まで楽しむことができ、シャワールームや無線LANも完備。さらにエムアイカード プラス ゴールド会員は本会員だけではなく、家族会員も本特典の適用対象となり、カード1枚につき同伴者1名まで無料になる(つまり本会員と家族カードの2枚で家族4人が特別な空港ラウンジを無料利用できる)点も要チェックだろう。

その他にもゴールドカードであればカード利用100円につき1ポイント付与(※1%還元)、一休.com利用分は200円につき6ポイント貯まる他、三越伊勢丹グループの百貨店で利用すると、ポイント還元率が最大10%までアップする。

数あるゴールドカードの中でも、ポイント還元率、付帯サービス、空港ラウンジともに過不足がなく、使い勝手の良さは間違いなくトップクラス。

三越伊勢丹グループを利用される方はもちろん、海外旅行(もしくは出張)に行く機会が多い方は、利用を検討する価値があるゴールドカードと言えるだろう。

ゴールドカード サービス比較

| 入会条件 | 非公開 |

|---|---|

| 年会費 | 11,000円 ※家族カード2,200円 |

| 利用限度額 | 50万円~200万円(カード発行時) |

| 空港ラウンジ | 無料(国内31空港31、海外2空港2ラウンジ ※2023年11月12日現在) |

| 申し込みからカード到着までの日数 | 最短即日発行 |

| ポイントの付与 | カード利用100円につき1ポイント |

| 旅行保険 | 海外最高1億円・国内最高5,000万円 |

| ショッピングガード | 年間最高300万円 |

| プラチナへの道 | - |

| その他の主なメリット |

|

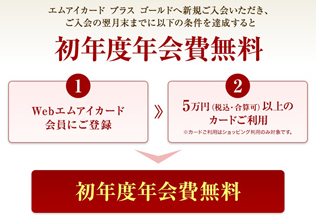

エムアイカード プラス ゴールド入会キャンペーン!

初年度年会費無料キャンペーン!

エムアイカード プラス ゴールドに新規入会し諸条件を満たすと初年度年会費が無料!(家族カードも対象)さらにカード入会初年度から三越伊勢丹グループの利用でポイント8%還元!その他にも軽食&アルコールが楽しめる空港ラウンジや個人賠償責任保険が無料付帯!

エムアイカード プラス ゴールドの口コミ

- 40才・男・広告関連 | 2017年9月5日

- エムアイカードのゴールドなら、通常利用時に一般カードと比較するとポイントが2倍貯まるので、それだけでポイント還元率が1%にアップ(三越伊勢丹での利用は初年度5%)します。さらにゴールド会員向けに専用のクーポンを発行していて、三越伊勢丹利用時の無料駐車時間の延長や空港ラウンジサービスが無料付帯しているので、上手く使いこなせば年会費の回収は十分に可能です。あとゴールドカードで即日発行できるカードは、このカード以外あまりないはず。旅行傷害保険も付帯するので、海外旅行への携帯にも向いています。

参考になった6

- 41才・男・会社員 | 2018年5月4日

- 個人的には羽田空港の国際線でTIATLOUNGEが利用できる時点でこのゴールドカードがベストだと思う。しかも同伴者も1名無料。ここはキャセイパシフィックの空港ラウンジなので、お金を払っても入れないし、実際1回利用すれば、それだけで年会費分得できるぐらいのお得度があります。海外旅行のタイミング、海外出張があるし空港ラウンジを使うのでゴールドカードを作ろうと思っている方には絶対におすすめ。カードラウンジと航空会社のラウンジは全然違いますし、一度使ったらまた使いたいと思います。

参考になった1

- 42才・男・IT企業 | 2018年10月7日

- ゴールドカードのサービスには正直ほとんど差がない(アメックスゴールドのようなほぼプラチナカードを除き)。差がつくとしたら、それぞれのカードが売りにしている部分。例えばJCBだったらプライムゴールドに格上げになれば全てのサービスがワンランク上になるし、オリコならポイント還元率が他より高い。エムアイカードゴールドは三越伊勢丹グループなので、三越伊勢丹での優待はもちろんだが、空港ラウンジサービスに羽田の国際線のTIATラウンジがある。これが本当に良い!JALのSAKURAラウンジやANAラウンジに引けをとらないどころか、2018年10月時点だと、めちゃくちゃ空いていてゆっくりできる。しかも同伴者1名まで無料でりようできるので、家族で無料。食事も飲み物も充実しているので、羽田から海外にいくことを検討している方は、ラウンジ利用だけでも年会費のもとを取れると思う。

参考になった2

- 31才・男・Web関連 | 2019年4月5日

- もともとは羽田空港国際線の航空会社ラウンジを利用するために入会を検討していたのですが、2019年のGWに限り、海外利用分は全て、ポイント還元の上限もなく10%ポイントバックという他のゴールドカードにもプラチナカードにもない、めちゃくちゃお得なキャンペーンがスタート。これは作る他ないです。例えば30万円海外で利用したら、3万円ポイントが戻ってくるということです。しかも新規入会キャンペーンの7,000ポイントプレゼントも併用可能。GWのカード利用だけで、年会費どころか何万円もお得になる計算です。今年のGW期間に海外旅行に行くという人には、必携のゴールドカードだと思います。

参考になった2

- 42才・男・会社経営 | 2019年5月4日

- ネット経由で申し込み、店頭受け取りすることで即日発行でき、三越伊勢丹で利用すると初年度から8%ポイント還元。さらに羽田空港の国際線で利用すると、美味しい食事、アルコール、ソフトドリンクが飲み放題の特別なラウンジが利用できる。しかも同伴者1名無料で。さらに言えば海外でも韓国とハワイの空港ラウンジを利用できるので、海外に行く際も利用価値がある。あと一休のプラチナ会員の権利ももらえるので旅行にも強いです。知る人ぞ知るお得なゴールドカードなので、みなさんにもおすすめできます。

参考になった2

- 39才・男・IT関連 | 2019年7月18日

- 百貨店系のゴールドカードは百貨店をあまり利用しないという理由で敬遠される傾向がありますが、それだけで対象外としてしまうのは正直勿体無い。他の人も口コミされている通り、エムアイカードゴールドは、羽田空港の航空会社が設置している空港ラウンジを同伴者も利用できます。このサービスは、このランキングに掲載されているゴールドカードどころか、JALやANAのプラチナカードにも付帯していません。お得度は群を抜いているかと。ただ注意点として、海外旅行には一切行かないという人にはあまり使わないのは確かです。

参考になった0

- 40才・女・経理関連 | 2019年8月31日

- 三越伊勢丹グループを利用することが多い方、羽田空港の国際線ターミナルを利用する機会が多い方であれば、年会費を容易に回収できるゴールドカードだと思います。ただし、あくまでこの2つが条件。ポイント還元率は1~2%と高いですが、貯めたポイントの一番の使い道は、三越伊勢丹での買い物で、JALやANAマイルと交換すると、還元率が大幅にダウンするので注意が必要です。ゴールドカードのスペックや使い勝手の良さを比較すると、他のゴールドカードとの比較優位性があるとまでは思えません。

参考になった0

- 43才・男・広告関連 | 2019年10月13日

- 人を選ぶゴールドカードだと思います。基本ポイント還元率1%は他のゴールドカードと比べても十分に高いですが、1ポイント1円換算で使うためには、基本的に三越伊勢丹グループで使わないとこの還元率はでません。提携ポイントがJALだけではなく、ANAもあるのは良い点。あとスターバックスやWAON、ビックカメラも提携店ですが、あまり数は多くありません。海外旅行の際、羽田空港と使い方なら空港ラウンジだけでももとが取れますが、そうではない場合、魅力が落ちるのは確か。評判が良い、ランキング上位というだけで選ぶのではなく、自分のライフスタイルに合っているかどうかをしっかり考え、ゴールドカードを選びましょう。

参考になった0

ダイナースクラブカード

ダイナースクラブカードは世界初のクレジットカードとして高い人気を誇るステータスカード。

ダイナースクラブカードにはゴールドカードという概念がなく、一般カードが他社のゴールドカード以上のステータスを持つと言われている。ダイナースクラブカードを持つことこそが社会人としての真のステータスと言う人も多い。

ポイント還元は100円につき1ポイント貯まり、貯めたポイントを様々な賞品、もしくは1ポイント1マイル換算でANAやユナイテッド航空、デルタ航空等のマイルに交換できる。また付帯保障にも力を入れており、旅行保険は国内、海外共に最高1億円、ショッピングガードも年間最高500万円と他社のゴールドカードと比較しても最高レベル。さらにカードの利用限度額に一律の制限がないというのも大きな特徴のひとつ。この他にも高級レストランで指定のコースを予約すると1名分が無料になるエグゼクティブダイニングや、専用デスク経由で予約するとカードの提示もサインも不要で食事を楽しめるサイレンススタイル等、他のゴールドカードにはない特別なサービスを提供。

入会基準に関しても他のゴールドカードと比較すると高いハードルが設定されているが、その設定自体がステータスカードとしての地位を保っているといえる。

ちなみに一般カードの上にダイナースプレミアムカードと呼ばれるプレミアムカードがある。

ゴールドカード サービス比較

| 入会条件 | 当社所定の基準を満たす方 |

|---|---|

| 年会費 | 24,200円 |

| 利用限度額 | 一律の制限無し |

| 空港ラウンジ | 無料(国内外1,300ヵ所以上) |

| 申し込みからカード到着までの日数 | 2週間~3週間程度 |

| ポイントの付与 | カード利用100円につき1ポイント |

| 旅行保険 | 最高1億円 |

| ショッピングガード | 年間最高500万円 |

| プラチナへの道 | ダイナースカード会員の中から、利用実績等に応じて招待 |

| その他の主なメリット | ダイナースクラブカード会員限定の特別セールにご招待、高級レストランのコース料理が1名分無料になるダイナースクラブ エグゼクティブ ダイニング、生命保険無料コンサルティング等プレミアムサービスが充実オススメ! |

ダイナースクラブカードの口コミ

以前の口コミを表示(6件)

- 男・会社員

- 以前はアメックスのゴールドを保持していましたが、その頃からダイナースクラブカードを持つのが夢でした。昨年末念願かなってやっとホルダーの仲間入りを果たしました。他の口コミでは庶民的な店では使えないと書いてありますが、今のところ全てで使えました。仕事がら年に何回か海外に行くので、早く成田のラウンジを使ってみたくてウズウズしてます(笑)

参考になった2

- 32才・男・IT関連

- 新しく一流レストランの特別メニューが半額になるサービスが追加されましたね。このサービスは実用度高そうです。私はレストランをよく利用するので上手く使えば年10万位は得できそうです。

参考になった2

- 女・会社経営

- 空港ラウンジの同伴者が有料になったのはやや不満です。(※部下同行の出張や、親類を同伴しているときなど。)たまたま地元(地方都市)の飲食店で使用したら、強面の店主がレジを打ちながら、にこにこと急に愛想よくなったのにはびっくりしました。カードで対応が違うというのは本当だと実感しました。また、限度枠がないので海外旅行代金の支払いなど家族全員の分が一括で支払えます。めったにないことですが、なにかあった時にそういう支払いができるのはすごいことだと思います。

参考になった3

- 男・会社経営

- 利用する店にもよると思いますが、国内海外ともにあまり不便は感じたことがありません。先日、海外に旅行に出かけたのですが、ダイナースの利用可能記載のないホテルでも一流ホテル(1泊9万円~10万円程度)では、通してくれました。これがカードのステータスというものなのでしょうか。JCB等のゴールドは国内だけで海外では役に立たず、名もなき一般カードと同列。ダイナースのステータスとしてはアメックスプラチナより下、アメックスゴールドよりちょっと上という感じです。

参考になった2

- 41才・男・ベンチャー経営 | 2018年8月7日

- ダイナースクラブカードを他のクレジットカードと同じ視点で比べるのはナンセンスだと思う。(それはゴールドカードの中でも一線を画す年会費のアメックスゴールドも一緒のはず。)要はこれらのカードは、保有すること自体に価値があるというのが1点。その上でダイナースクラブカードに関しては、マイル関連のサービスに関しては、空港会社が発行するクレジットカードよりも上だし、レストラン関係のサービスも高級レストラン1名無料だけではなく、サインレス決済やミシュラン掲載店のキャンセルがあった際の優先案内など、他のゴールドカードはもちろん、プラチナカードにもないサービスを利用できます。これらのサービスに価値を見出せるかどうかで、保有するかどうか決めることをおすすめします。そこがしっかりしてれば、入会した後で後悔することはないはずです。

参考になった1

- 男・会社役員

- 利用限度額が無制限なのは、ダイナースだけです。またポイントの有効期限がないことも、大きなメリットといえます。会社経営者などにはビジネスアカウントカードの存在も大きな魅力といえるかも。ただ他のコメントにもある通り、使える店が少ない。 日本での事業展開に関しては、何度も親会社が変わって、今後どういうサービスを提供していくのかがわかりにくく、カードホルダーとしては心労が多いかな。(苦笑)

参考になった0

- 35才・女・メーカー

- ステータスはありますが、いかんせん使いにくいです。国内、海外共にVISA、MASTER付きのカードと比べると使えるお店が少ない。高級なお店ではだいたい使えますが庶民的なお店で使えないのはどうかと・・・。

参考になった0

- 40才・男・会社経営 | 2017年10月4日

- ステータスで言えばアメックスのゴールドカードとダイナースクラブカードは別格。そもそもどちらも本当にゴールドカードのカテゴリなのかというカードだと思う。特にアメックスもダイナースクラブカードも年会費を大幅に引き上げたことで、この2枚のカードは日系のカード会社が発行するカードと良い意味でも悪い意味でも差別化が図られている。個人的にはダイナースクラブのごひいき予約はすごく気になる。ラグジュアリーカードは名店で一定の席を用意しているが、ダイナースクラブカードの場合は、名店のキャンセル情報がLINEに届き、優先的に予約できるというもの。対象にはすきやばし次郎、龍吟、小十と行ってみたいが予約できない店が並んでいる。正直これらの店に本当に行けるなら年会費は安いと思う。

参考になった0

- 48才・男・会社員

- デスクが使いものにならない。回答に対し質問し回答を得るも、おかしいなと思い「間違いありませんか?」と聞くと、「もう一度調べます」との返事。 翌日になってようやく再度回答の電話をもらうと全く逆の回答。自社のサービスをデスクが把握していない。ダイナースクラブカードは旅行の手配に費用がかかる。MUFG AMEXプラチナは無料。三井住友トラストに親会社が変更になり、改善を期待したいが、このままだとその前に解約しそうです。

参考になった0

- 36才・男・鉄鋼

- 昨年まで保有していましたが、辞めました。理由は小さなお店で使えないことが多いので、利用頻度が低かったためです。私にとってのメリットは、吉兆などの一見さんお断りのお店に行けるというところ位でした。

参考になった0

- 37才・男・会社員

- 知る人ぞ知るカードなのでステータスがあるのは事実。他の人も書いてますが、日本国内だと使えるお店が限られる。1万円単位でポイントがたまるというのもこのカードだけでは?アメックスのようにJCBと提携したり、ポイントの加算単位を引き下げる等対応を考えてくれれば使いやすくなるのだが、ダイナースの場合、そういうことをしそうにもないので結局解約した。

参考になった0

- 51才・男・自営業

- 20年以上所有していますが使い勝手が悪く、持ち始めたころは使えるところも少なかった記憶が有ります。若干見栄もあり持っていましたがほとんど使っていないカードになってしまいました。ダイナースクラブカードも最初の頃は年会費8千円だったのが今では2万2千円と年会費ばかり高くなり、サービス向上はしていないと思います。三井住友トラストに変っても同じように思います。もう少し様子をみて解約したいと思います。

参考になった1

- 39才・男・会社役員

- 年会費がさらにあがったのにも関わらず、サービス改善はなし。ポイントが100円から貯まるようになった点は良かったが取扱店舗の拡大なども特になく、クレジットカードの大手4ブランドの中で後塵を拝している印象は否めない。以前は他のゴールドカードと比較してもステータスがあると言われていたが、特別感の提供がなければ、それも落ちてくるいるのでは?ゴールドランキングでの評価のダウンも仕方がない気がする。

参考になった0

dカード GOLD

日本最大の通信キャリア「NTTドコモ」が発行するNTTドコモユーザー向けのゴールドカード。ユーザーをある程度限定するが、ドコモユーザーであれば必携の価値があるサービスを数多く提供している。

dカード GOLDの最大の特徴は、どこで利用しても1%という高いポイント還元率に加え、毎月のドコモの携帯料金・スマホ料金の支払い分に関してはポイント還元率が最大10%にアップ(dカード GOLDの特典としてドコモ通信料の9%還元、dポイントクラブの会員特典として1%還元)する点だろう。例えば毎月のドコモの携帯料金が月平均10,000円の場合、年間12,000円相当以上ポイントを貯める事ができ、年会費を携帯料金の利用分だけで回収する事ができる。この他にも万一の場合の携帯の破損を3年間10万円まで補償するケータイ補償が無料付帯。またdカード GOLDが到着する前にカードを利用したい方のために、dカードアプリを設定することで、カードが届く前にスマホで買い物ができる点も嬉しい。さらに2015年6月からはローソンでの買い物でdカード GOLDを利用すると5%お得になるサービスを実施、電子マネーiDへの交換やJALマイルやPontaポイントとの相互交換にも対応している。ゴールドカードとしてはもちろん、お得なクレジットカードという側面からも見てもトップクラスのカードと言えるだろう。

またゴールドカードとしての基本サービスも、国内最高5,000万円・海外最高1億円の旅行傷害保険、国内航空便の遅延による損害を補償する国内航空便遅延費用特約、国内28カ所の空港ラウンジを無料で利用できる空港ラウンジサービス等、過不足はない。この他にもドコモ光の利用分も10%還元されるなど他のゴールドカードにはないお得な特典が充実。

dカード GOLDは、既に他のゴールドカードを保有しているユーザーでも、ドコモユーザーであれば必ず持っておきたいゴールドカードと言えるだろう。

ゴールドカード サービス比較

| 入会条件 | 満20歳以上であること |

|---|---|

| 年会費 | 11,000円 |

| 利用限度額 | 50~200万 |

| 空港ラウンジ | 無料(国内28空港28箇所) |

| 申し込みからカード到着までの日数 | 最短1週間以内 |

| ポイントの付与 | カード利用100円につき1ポイント |

| 旅行保険 | 国内最高5,000万円・海外最高1億円 |

| ショッピングガード | 年間最高300万円 |

| プラチナへの道 | - |

| その他の主なメリット | 海外航空便遅延費用特約・家族特約、国内航空便遅延費用特約、ゴールドステージご優待、空港ラウンジサービス、家族カード1枚無料、dカード特約店で最大5%お得、JALマイル・Pontaポイントとの相互交換に対応オススメ! |

dカード GOLD 入会特典

合計最大11,000ポイントプレゼント!

dカード GOLDへ新規入会し、翌々月末までのショッピング利用分に対して+15%還元!最大11,000ポイントをプレゼント!

dカード GOLDの口コミ

- 34才・男・専門商社

- 他の人も口コミされているとおり、ドコモユーザーであればdカードよりもむしろdカード・ゴールドを使ったこうがポイント還元率もお得度も圧倒的に高く、むしろこちらのほうが安くつきます。さらにローソンでの3%OFFでもポイントが貯まりますし、他のサービスとのポイント交換ができるようになったので、とんでもないお得度の高いゴールドカードだと思います。

参考になった10

- 31才・男・会社員

- ドコモユーザーなら必携のゴールドカードだと思います。もう一個、ノーマルカードがありますが、ポイント還元率や付帯サービスを考えるとむしろゴールドカードのほうがコスパが高いです。ユニバーサル・スタジオ・ジャパンのドコモラウンジだけで年会費の何倍も価値があると思います。

参考になった13

- 30才・男・会社員

- あんまり知られていませんが、お得度で言うと圧倒的にDCMXゴールドだと思います。年会費は携帯代だけで十分回収できるので、ドコモユーザーなら実質無料で持てるゴールドカードと言っても言い過ぎではありません。空港ラウンジも使えますし、旅行傷害保険やショッピング保険もついているので普通に使う分にも困る事はないと思います。

参考になった4

- 25才・男・金融機関

- 若くてももてるゴールドカードで、且つお得なので、見栄を張らずに少し自慢できて満足しています。私の中でこれは本当に助かったと思ったのが、ケータイ補償サービスです。普通に加入するとこれだけで4,000円はするのでお得度はかなり高いと思います。ゴールドカードは10万円まで補償してもらえるのでどの機種でも負担はないと思います。

参考になった6

- 29才・女・公務員

- ドコモを使っている人なのに、意外に使っていないのがこのDCMXカードです。特にゴールドはサービスが強力でいきなりゴールドステージが適用され、携帯代の10%がポイントバックされます。普通のクレジットカードは基本ポイント還元率が0.5%というところも多いですがDCMXは1%と2倍なので、通常利用でもポイントを貯めやすい。iDも使えますし、かなり使い勝手は良いです。

参考になった4

- 30才・男・営業

- このカードの何がすごいかと言うと一番はやはりUSJのドコモラウンジが利用できる点でしょう!最近USJはめっちゃ込んでいる中、ゆったりできるラウンジを利用でき、且つ優先搭乗までできるというのは正直驚異的だと思います。これだけで時間が1時間以上節約になるので使わない手はないと思う。

参考になった8

- 37才・男・損害保険

- 携帯向けなど、特定の用途に絞るのであれば、このゴールドカードがランキング1位になるのもうなづけるが、万人受けするカードではない事も確か。ただ今後ドコモとPontaの連携が進むという事なので、貯めたポイントをPontaに移行し、使えるとなると、一般ユーザー向けのゴールドカードとしても使えるようになり、評価を見直す事になると思う。現時点ではあくまでドコモユーザー向けの最強カード。

参考になった2

- 35才・男・電機メーカー

- 良いカードだと思いますが、ドコモユーザーじゃない場合はやっぱり使い勝手が悪い。いろいろなサービスが利用できないですし、お得度も格段に落ちます。私の場合、ドコモのiPhoneリリース前にソフトバンクに変更してしまって、今更戻せないので解約。ただ最近の料金体系等を見るとやっぱりドコモが良いと思う時もあるので、ドコモに戻ったらまた作ると思います。

参考になった1

- 43才・男・広告関連 | 2018年12月3日

- dカードGOLDは確かに優れたゴールドカードだと思います。ドコモ以外のユーザーも申し込めるようになっているものの、実際にはドコモユーザー以外の使い勝手が悪すぎるので、結果的にドコモ限定のクレジットカードになってしまっています。またドコモユーザーであっても年会費を回収しようと思えば、ある程度費用をまとめなければいけませんし、ネット定額だけではなく、家族でまとめてこそ最大限の価値が出ます。このカードがあるからドコモを使い続け、結果的にお得ではないということも起こり得るので、申し込む際はしっかり考え、万一ドコモから乗り換えた場合、他のゴールドカードに変えるべきだと思いました。

参考になった0

- 40才・男・広告関連 | 2017年5月31日

- 入会キャンペーンで実質1万円以上戻ってくるので年会費無料といっても良いかもしれないが、初年度年会費無料特典が付帯していない点が残念。またdカードGOLDはカード会員向けのキャンペーンがむちゃくちゃ充実していて、すごく魅力があるのだが、実質ドコモ会員以外は使えない縛りがあり、常にポイントが1%以上還元されるカードという事で、他のキャリアのユーザーが持つゴールドカードとしては魅力が半減するところが残念。もし他のキャリアのユーザーが申し込んだ際、ドコモへの乗り換えがお得になるようなサービスがあれば申し込みが爆発するのではないかと思う。

参考になった0

- 36才・男・マーケティング

- ローソンの割引やポイントの移行がスタートすることで、ドコモユーザー以外でも十分なお得度を確保したゴールドカードになっていると思うが、それでもやっぱりドコモユーザーと非ドコモユーザーのお得度を比較した際、圧倒的にドコモユーザーがお得なので、どうしても腑に落ちなさは残ると思う。ドコモユーザーであれば間違いなく最強のゴールドカード。

参考になった6

JCBゴールド

世界に5つしかない「国際クレジットカードブランド」のうち唯一の日本発ブランド「JCB」が発行するプロパーのゴールドカード。日本国内では会員数、加盟店数、取扱高トップ。以前から空港ラウンジサービスやホテルの限定プランなどで充実したサービスを提供していたが、最近ゴールドカードのサービス強化に力を入れており、海外利用分はポイントが2倍。海外旅行保険の補償額がゴールド最高レベルの1億円に引き上げられたほか、空港ラウンジサービスにホノルル国際空港が追加された。

また、入会審査のハードルが以前より下がり、「20才以上で安定継続収入があること」となったため、以前より格段に審査に通りやすくなった。

ゴールドカードの上位カードにプラチナカード「JCBプラチナ」、さらに上のブラックカードに「JCBザ・クラス」があり、プラチナカードは申し込みに対応、ブラックカードはゴールドカードの利用実績に応じて、JCBからの勧誘で入会できる。

ゴールドカード サービス比較

| 入会条件 | 原則20才以上で安定継続収入のある人 |

|---|---|

| 年会費 | 11,000円 |

| 利用限度額 | 申込者に応じて個別設定 |

| 空港ラウンジ | 無料(国内23空港、海外1空港) |

| 申し込みからカード到着までの日数 | 最短翌日受け取り |

| ポイントの付与 | カード利用100円につき1ポイント |

| 旅行保険 | 海外最高1億円(一部利用付帯 ※詳細は公式サイト参照)、国内最高5,000万円オススメ! |

| ショッピングガード | 年間最高300万円(国内/海外) |

| プラチナへの道 | JCBゴールド会員の中から、利用実績等に応じて招待 |

| その他の主なメリット | 携帯クレジットQUICKPay対応、対象ホテルでJCBゴールド専用プランあり、24時間電話医療相談、家族カード1名年会費無料 |

JCBゴールド 入会キャンペーン

期間中に新規入会&Amazonの利用で最大30,000円キャッシュバック!

JCBゴールドの口コミ

以前の口コミを表示(3件)

- 男・投資家

- 国内ではJCBはとても便利です。海外でも日本人観光客がよく行く所は問題なかったですね。只、海外ではVISAかMASTERの方良いかと思います。THE CLASSのインビテーションが来ましたが、一ヶ月350万以上も毎月使わないですし無視しました。私はゴールドカードで満足しています。生活水準が上がればクラス上げも考えようかと思います。

参考になった7

- 32才・男・会社員

- 私の場合ゴールドカードを持つことが目的というより、The Classの取得を目指す、通過点として考えています。ただ、ゴールドカードとしてのスペックも過不足ないですし、年間利用額に応じたボーナスポイントもありポイント還元率も悪くないので、満足してます。バランスは良いと思いますよ。

参考になった2

- 45才・男・会社員

- 私は、飛行機にあまり乗らないし、海外旅行も数年おきって感じですが、持っているカードを整理するために総合的に見てこのカードを選びました。ネットショッピングを楽しんでいるので、My JCBから楽天市場などに行くとポイントの優遇が有ったりとお得に使わさせてもらっています。なんか出不精になりそうです。

参考になった2

- 42才・男・会社役員

- 国内で利用するのが主であればJCBゴールドで十分。高いお金を払ってアメックスを持つ意味はブランド以外それほどない。本当のステータスカードを持ちたい人はどのカードよりも基準が高いといわれるJCB The Classを目指すべきでは?JCBゴールドはその登竜門でもある。

参考になった0

- 男・会社員

- 国内最大手のカード会社で、加盟店も多く安心感もあります。デザインもカッコイイと思いますし、ステータスもあります。公共料金の支払い等でも使えますし、ポイントも過去の利用実績によって翌年は倍増する事もあり長期間利用してます。ゴールドであれば海外旅行保険も充実してますし、空港ラウンジも利用可能。日本唯一の国際ブランドなので、海外旅行でも日本代表という感じでどんどん使用してます。ゴールドでも手頃な年会費で家族カードも1枚無料なのが良い。安心と信頼ができるカードだと思いますよ。

参考になった4

- 44才・男・会社員

- ゴールドカードの魅力と言えばやはり空港ラウンジの無料利用。JCBゴールドの空港ラウンジにホノルル国際空港が追加されたのはやっぱり大きい。ハワイに行ったときは家族で利用して優越感に浸ってました(^^)

参考になった1

- 男・会社員

- 日本で唯一の国際クレジットブランドではあるのですが、アメリカでは使えない店が多いです。出張時には他社カードも一緒に持って無いとひどい目にあいますね。海外旅行等の保険も充実していますがユーザーとしたら海外で使える店をもっと増やしてくれる方が嬉しいのですが・・・

参考になった0

- 30才・男・旅行会社

- JCBゴールドプレミアを出す等、サービス内容は評価できるがやはり海外で弱い点は否めない。国内で利用する分には他のゴールドカードと比較しても魅力はあると思うが、海外で利用する機会が多い人はやはり別のゴールドカードのほうが利便性は高い。

参考になった1

- 43才・男・IT企業経営 | 2019年2月6日

- JCBはゴールドカードを少し複雑にしすぎていると思います。まず一般カードの上に該当するゴールドカード、20代向けのエクステージ向けのゴールドエクステージ、そしてゴールドカード会員の中から招待で入会できる「ゴールド ザ プレミア」ちなみにこのカードへの入会基準は2年連続100万円以上利用とアメックスゴールドからプラチナカードへのインビテーションを受けるよりも難しいという難易度の高さ。ちなみにカードを切り替えると5,000円の手数料がかかるが、年間100万円以上カードを利用するとこれが無料になる。カード券面は黒と金をあしらっていてなかなかかっこいいが、この上にさらにJCB THE CLASSがあるからまたややこしい。会員の忠誠心を上げるための施策だと思うのだが、もうちょっと交通整理したほうが使いやすいと思う。

参考になった0

- 35才・女・会社員

- 海外で使える店が少ないのは痛すぎる。フロリダに旅行した際、JCBのゴールドカードを出したらカードを隅々まで見まわした揚句「No」と一言・・・やはりMASTER、VISAのどちらかが必要ですね。。。あと海外ではすステータスカードの効果が思いのほか高いのでゴールドカード以上のカードを使うと待遇が良くなることがよくあります。アメックスのゴールドは米国だとやはり評価が高いみたいです。

参考になった3

- 36才・女・管理職

- 入会基準が20才以上となったのはいただけない。これではJCBゴールドのステータスが落ちる。

参考になった1

- 33才・女・営業

- やっぱり海外ではあまり使えないです。円安なので海外にいくと高額の買い物になり、カードのポイントを貯めるチャンスですが、そこで使えないのは痛いです。海外に行く方はVISA、Masterブランドのカードを持っていったほうが良いですよ

参考になった0

三井住友カード ゴールド

クレジットカードの認知度で国内トップ。国際ブランドとしての知名度も世界トップクラスを誇る三井住友VISAのゴールドカード。2020年に券面を完全リニューアルし、デザイン性の高い券面に変更。他のゴールドカードと比べても、質の高いデザインは、高い評価を獲得している。入会基準が原則30才以上で安定継続収入がある人。ゴールドカードの中では審査が厳しいため、ステータスの高いゴールドカードとして一定の評価を獲得している。

特徴的なサービスとして、全国28空港の空港ラウンジが無料で利用できる他、病気やケガについて24時間医師に相談できるドクターコール21や航空便の遅延によって負った損害を一定額補償してくれる国内航空便遅延保険などが無料付帯。さらにゴールドカード専用デスクが設置されており、カード会員の要望に対応している。

また、ゴールドカードの上にVISAプラチナカードを発行しており、三井住友カード ゴールドの利用実績に応じて勧誘により入会できる。

ゴールドカード サービス比較

| 入会条件 | 原則30才以上で安定継続収入のある人 |

|---|---|

| 年会費 | 11,000円 *オンライン入会の場合初年度年会費無料 *条件を満たすと次年度年会費が4,400円に |

| 利用限度額 | 50~200万 |

| 空港ラウンジ | 無料(国内22空港) |

| 申し込みからカード到着までの日数 | 最短1週間以内 |

| ポイントの付与 | カード利用1,000円につき1ポイント |

| 旅行保険 | 最高5,000万円 |

| ショッピングガード | 年間最高300万円 |

| プラチナへの道 | ゴールドカード会員の中から、利用実績等に応じて招待 |

| その他の主なメリット | オンライン入会の場合初年度年会費半額、携帯クレジット三井住友カードiD対応、国内航空便遅延保険、ドクターコール24、家族カード1名年会費無料オススメ! |

三井住友カード ゴールド 入会キャンペーン

期間限定!新規入会&利用で最大10,000円プレゼント!

クレジットカードランキングのキャンペーンページ経由でカードに入会&利用で最大10,000円相当プレゼント!

三井住友カード ゴールドの口コミ

以前の口コミを表示(1件)

- 35才・男・会社員

- 社会人として一番必要なのは実用的なカード。 各種付帯サービス・保険も充実しており、この1枚でほぼ事足りるといっても過言ではないと思います。 その安心感がステータスだと感じます。

参考になった4

- 33才・男・外資系エンジニア

- 現在のメインカードです。海外出張が多いのですが、利用の有無や期間に関係なく、海外にいる間の物損保障はよく利用します(スーツケースやカメラ破損等)。それだけで年会費のモトが取れます。カード利用後3ヶ月以内の物損保障も何度か役に立ちました。緊急時の国内チケット手配などは、デスクが24hではないので役に立ちません。利用実績により年会費は毎年半額になっているので、この値段なら十分な価値が有るでしょう。

参考になった3

- 34才・男・会社員

- 海外旅行に行く前に急いで申し込んだのですが、すぐに発行されました。ごく普通の会社員ですが審査も問題なく通りました。ネットで申し込んだので1年目は会費無料ですが、空港ラウンジもフル活用し、何か優遇されているようで、年会費を払っても十分もとが取れると思います。

参考になった1

- 33才・男・証券会社

- 海外ではJCBカードより使える店も多いし知名度も高いです。プラチナカードのサービスもJCBよりVISAプラチナの方が充実していると思います。

参考になった4

- ユーザー情報なし

- 私は長くヨーロッパに在住してましたが、VISAカードが最も実用性のあるカードと認識しております。間違いなく殆どのお店で使用できますし、保険補償が充実しています。アメックスは高級品店でないと利用できない店も多々ありますし、JCBに至っては使用できるお店がかなり狭まっており、ゴールド以前に実用性は全くありません。日本国内での使用ならこの2社の価値はありますが、アメリカ以外の海外ではVISAカードの利便性が遙かに上です。

参考になった0

- 41才・男・広告関係 | 2018年1月2日

- 三井住友カード ゴールドは、30歳以上にならないと発行できないので、他のゴールドカードのように「こんな人も持っているのか?」というゴールドカードの残念あるあるにハマる可能性がない。また良く言われる三井住友カード ゴールドは信頼やステータスはあるが、お得度が低いという意見に対しては、Web明細とマイ・ペイすリボに登録するだけ(登録後支払いを1回にすればリボ払いの金利はかからない)で、年会費が4,000円になります。ポイント還元率では確かに負ける面がありますが、この6,000円をカード利用額で回収するのは1%還元のカードでも60万円必要で容易ではありません。入会キャンペーンもお得度が高いですし、三井住友カード ゴールドという選択は決して悪くないと思います。

参考になった0

- 47才・男・出版系管理職

- 2010年4月の改正より、カードに付帯する死亡後遺症害の保険金額が、自動付帯5000万円から自動付帯1000万円+利用付帯4000万円に変更になるようですね。ちなみに傷害疾病治療費用や救援者費用は倍近く増額されるようですから、一長一短の改正と言えるでしょうか。メインカードにしている方なら問題ない改正と思われますが、サブカードにされている方にとっては改悪かもしれませんね。保険の充実した他社のカードと比べると多少見劣りするかも。そのうちJCBゴールドあたりも追従するのかな?

参考になった0

- 37才・男・コピーライター

- 利用限度額が高いので大きな買い物をする際は重宝するが、センスのないこのカードデザインはどうにかならないものか・・・。

参考になった0

- 35才・男・会社員

- ネームバリューとステータスはあると思うが、ポイント還元率や付帯サービスという面では他のゴールドカードに遅れを取っている気が。名を取るか、それとも実を取るか。悩みます。

参考になった0

- 47才・男・自営業

- 長年持っていたカードですが先日解約しました。今では誰でも持てるゴールドカードになってしまい価値が無くなってきた様に思います。サービス内容も特に良い訳では無かったし、電話での対応もあまりよろしくないです。

参考になった0

- 51才・男・会社員

- 2010年度より、ポイントによる年会費キャッシュバックが廃止になったのは非常に残念です。利用者にとっては直接出費を減らせる方法だったのですが、三井住友VISAにとっては確実に現金を徴収する方法だった訳ですね。現金還元は1ポイント=3円でしたが、年会費キャッシュバックは1ポイント=5円とお得感がありました。元々、ポイント還元率が悪いので、メインカードを1%以上の還元率のよい他の提携クレジットに変えようと思います。

参考になった0

- 42才・男・会社員(管理職)

- ブランドとか信頼とか言うが、他のゴールドカードと比較すると良いサービスが追加されることもなく、面白みがない。ダイニング半額やJCBのプレミアム・ゴールドなどもっとできることがあるはず。ずっと使ってきましたが、もう乗り換えます。

参考になった0

- 38才・男・ITコンサル

- 老舗ブランドだけ有り、カードのステータスはかなり高いと思いますが、ポイント還元やキャンペーンは他のゴールドカードと比較すると少ないですね。ステータスもシティやアメックスにはおとります。

参考になった0

- 40才・男・会社員(管理職)

- ポイント還元率がネック、あと利用限度額、保障も物足りない。結局私はHSBCプレミアクレジットカードに変更しました。

参考になった0

OricoCard THE POINT PREMIUM GOLD

OricoCard THE POINT PREMIUM GOLDは信販大手オリコが発行を開始した新しいゴールドカード。年会費は1,950円(税込)と他のゴールドカードと比較すると大幅に割安に設定。ETCカード、家族カードも無料で発行できる。

OricoCard THE POINT PREMIUM GOLDの魅力は、ゴールドカードの中でも高いポイント還元率だろう。基本ポイント還元率は常に1%以上。カード入会から6カ月間はポイント還元率が2%にアップする。また電子マネーiDとQUICPayが付帯しており、電子マネーで決済すると0.5%ポイントを加算。ショッピングリボ払い利用時も0.5%、オリコが運営するショッピングモール「オリコモール」経由で買い物をすると1%加算される。

貯めたポイントは500ポイントから様々な賞品に交換でき、Amazonギフト券や他社のポイントへはリアルタイム交換にも対応している。

付帯サービスは最高2,000万円の海外旅行傷害保険が自動付帯。国内旅行傷害保険、ショッピングガード保険は利用付帯になるが、それぞれ1,000万円、100万円付帯する。その他にも国内外の宿泊施設・飲食店・映画チケット等、さまざまな場所で優遇が受けられるOrico Club Offを利用できる。

空港ラウンジサービスが付帯しない点には注意が必要だが、ポイント還元率が高いゴールドカードを探している人やコストパフォーマンスが高いゴールドカードを探している人にとって、OricoCard THE POINT PREMIUM GOLDは有力な選択肢になるだろう。

ゴールドカード サービス比較

| 入会条件 | 原則20才以上で安定継続収入のある人 |

|---|---|

| 年会費 | 1,950円(税込) |

| 利用限度額 | 10万円~300万円 |

| 空港ラウンジ | - |

| 申し込みからカード到着までの日数 | 2週間程度 |

| ポイントの付与 | カード利用100円につき1ポイント |

| 旅行保険 | 海外最高2,000万円(自動付帯)、国内最高1,000万円(利用付帯) |

| ショッピングガード | 年間最高100万円(国内/海外) |

| プラチナへの道 | - |

| その他の主なメリット | ポイント還元率は常に1%以上(※入会後6カ月間はポイント還元率2%)、国内外の宿泊施設・飲食店・映画チケット等さまざまな優遇が受けられるOrico Club Off付帯 |

OricoCard THE POINT PREMIUM GOLD 入会キャンペーン

【新規入会者限定】キャンペーン実施中!

【2023年11月29日まで】期間中にキャンペーンページからOricoCard THE POINT PREMIUM GOLDへ新規入会し、所定の条件を満たすともれなく最大8,000ポイント(※8,000円相当)プレゼント!

OricoCard THE POINT PREMIUM GOLDの口コミ

- 34才・男・営業

- 空港ラウンジが必要ないならこのカードがゴールドカードの中で一番お得ではないかと思う。ポイント還元率が高くまた年会費が安い。その上で保障がそこそこついていて、電子マネーも使える。入会キャンペーンもある。結局ゴールドカードに何を求めるかを考え、作るのが一番大切です。私はお得派なので、ドコモの料金が圧倒的にお得になるDCMXGOLD、サブにこのカードと言うラインナップです。

参考になった3

- 37才・男・会社員

- 他の人が口コミされている通り、空港ラウンジがない以上、他のゴールドカードと比較すると旅行分野に弱くなってしまうので、ランキング上位に来るのは難しいかもしれません。ただポイント還元率の高さだけ見れば間違いなくゴールドカードトップクラス。お得重視派である程度ステータスも重視したいという人におすすめのゴールドカードです。

参考になった2

- 33才・男・SE

- 券面は安っぽくないですし、サービスに関しても良いと思います。ポイント還元率に関してはマイル目的で貯めて高いレートで交換できるゴールドカードを除き、普通にポイントを貯めて交換するゴールドカードとしてはポイント還元率はトップクラスだと思います。空港ラウンジについては他の方も書かれている通りでそれが唯一の弱点です。飛行機によく乗る人には向いていないかもしれませんが、年に1~2回しか乗らないのであれば、無理にラウンジに行く時間を作らない以上、これで十分ではないかと思います。

参考になった0

- 42才・男・広告関連 | 2019年6月8日

- 単純なポイント還元率はオリコカードザポイントと変わりません。ではなぜこのゴールドカード(券面はブラックですが)を持つのかと言われれば、クラブオフのサービスが充実しているから。これって映画のチケットを割引で買えるだけではなく、遊園地のチケットの割引や一休でレストランを予約するときの割引でも利用できます。旅行傷害保険やショッピングガード保険ももちろんあったほうが良いですが、私の場合は付帯サービスのでこのカードを選んでいます。

参考になった0

- 39才・男・IT関連

- ポイント還元率の高さで言えば他のゴールドカードと比較してもトップクラスだと思います。特に最近は電子マネーが使える店舗が増えているので電子マネーiDをメインで利用することで、常時1.5%還元のゴールドカードとして活用できます。また2,000円と年会費は格安ですが、補償もしっかり付帯しているのでその点も評価できます。一方で弱点といえば空港ラウンジが付帯しない点ですね。ゴールドカードと名がつくものには空港ラウンジサービスが無料付帯してほしいものですが、オリコの場合、PremiumGoldと名がつくものには空港ラウンジが付帯しません。ここは注意が必要です。

参考になった2

- 40才・男・広告関連 | 2017年7月5日

- ゴールドカードながら空港ラウンジが使えないという点が致命的な弱点。カード券面だけなら他と遜色ないどころか、他のゴールドカードと比較してもかっこいいだけに余計に残念感が強い。オリコは以前もこの種のゴールドカードを出していたが、人気が出ずに辞めた実績があるはず。そのことを考えると彼らは学習しないのかなと思う。

参考になった0

その他のの口コミ

(3)セディナカード ゴールド

- 34才・男・SE

- ランキングに入っていないのが不思議です。多分ゴールドカードの中でも年会費の安さとサービスの充実度を考えればトップクラスのはず。空港ラウンジも使えて(前年度のカード利用にもよりますが)ポイント還元率も高くてこの年会費のゴールドカードを私は知りませんし、いろいろ調べた中でもバランスが良いと思います。入会キャンペーンも結構充実していたりするので、お得なゴールドカードを探している人なら検討する余地ありです。

参考になった11

- 29才・女・営業

- 他のゴールドカードと比較しても年会費が割安なのに、デザインは女性向けのキティを選べたり、カード利用額に応じてボーナスポイントが貯まります。空港ラウンジが使えるのでこの年会費がならもとを取るのは全然難しくないと思います。ポイント還元率については、基本はそれほど高くありませんが、カード利用額に応じて翌年度はしっかりアップするのでかなりお得度は高いと思います。

参考になった13

- 30才・男・SE

- 初年度年会費無料で発行でき、次年度以降も年会費は6,000円とゴールドカードの中では破格の安さ。ゴールドカードの中で年会費が安いものは空港ラウンジが使えないものが多いですが、これは空港ラウンジも利用可能で、旅行傷害保険も海外1億、国内5,000万円とトップクラス。さらにクラブオフというお得なサービスのプレミアム会員になれるので年会費がすぐに回収できるはずです。

参考になった2

(1)ANAVISAワイドゴールドカード

- 35才・男・建設会社役員

- マイルの移行手数料が無料で、マイペイスりぼに 登録すると年会費2000円引き。 この時点でゴールドな分、ワイドカードよりもお得。 そして空港ラウンジも無料ですし・・・ 。乗るたびに25%のボーナスマイル。 ANAのツアー代金なども決済すると、利用額に応じて ボーナスマイルももらえます。 マイペイスりぼの改悪に伴うポイントはTポイントに 移行すれば実質1.5倍になるので、100万円利用すれば15000マイルになります。 さらに楽天のポイント10倍をこのカードで決済すれば 20万円の利用で10000マイルです。JCBよりも効率は悪いのですが、使えないおそれのあるJCB,アメックス、ダイナースよりも、「VISA」ブランドは世界中で使えるし安心です(使えなかったところはカードの利用できない店だけ!) できればANA-VISA-プラチナが香港についで登場してほしいです。個人的にはANA提携カードの中では最強だと思っています。 余談ですが、このカードを数年間所有していれば本家の プロパーのプラチナも申し込みでゲットできます!(私が実行しました) プロパープラチナへのインビはANAへの背信行為へ当たるので絶対にありません!

参考になった4

(14)シティ ゴールドカード※発行終了(現在はSuMi TRUST CLUB ゴールドカードに名称を変更)

以前の口コミを表示(2件)

- 27才・男・会社員

- ゴールドカードを持つのが初めてだったのでいろいろと比較しましたが、私が入会した時は初年度年会費無料で持つことができ、保障が厚く、空港ラウンジも使えるのでこのカードに決めました。友人もシティのゴールドを使っていて海外出張の際、部屋をアップグレードしてもらったと聞きました。そういう話を聞くと早く使ってみたくなりますね。

参考になった4

- 34才・男・金融機関

- 金融危機の影響でシティに政府が資本を入れると聞いた時は驚きましたが、報道以降もサービスを強化しているので問題はないように思います。(というか保有資産米銀首位のシティが万一潰れたら世界中パニックです。)むしろ他のカードはサービスの改悪が続いていますが、グローバルダイニングサービスをはじめるなどかなりゴールドカードの利用者獲得力を入れている印象です。多分富裕層やビジネスエリートの獲得に力を入れてるんだと思います。

参考になった1

- 女・公務員

- 銀行に1000万円以上の預金がある預金者に関しては、年間30万円以上のカード使用があれば、次年の年会費が無料になるので入会しました。さらに海外旅行の保険も死亡時1億円なのでうれしいです。また、カードポイントが2倍や3倍になるキャンペーンを季節ごとにやっているので、還元率が予想以上に高いのでお得です。また100円ごとにポイントがつくのがうれしいので、小額の買い物にも使用しています。

参考になった2

- 男・会社員

- 私は24歳の時に申し込みましたが特に問題なく発行されました。やはり初年度年会費無料はありがたいですね。年間約300万ほど使用していましたら26歳にしてプラチナカードのインビテーションが届きました。

参考になった1

- 33才・男・投資銀行

- プラチナカードを目指すなら、まずは取得難易度が高くないこのカードを取得するのが有効です。なお、ブランドの選択はMasterCardでも大丈夫です。私のゴールドカードはMasterCardですが、VISA Platinumのインビテーションが届きました。

参考になった0

- 35才・男・自営業

- 私は旅行保険の額とショッピングガードの価格を比較してゴールドカードを選びました。旅行保険の国内海外共最高1億円とショッピングガードの500万は多分他のゴールドカードと比較してもトップです。

参考になった0

- 27才・男・機械メーカー

- 入会条件が結構シビアで、私は26歳の時、年収390万でシティ ゴールドに申し込みましたが撃沈しました。会社は上場しているので大丈夫だと思ったのですが・・・。

参考になった0

- 37才・男・会社員

- ゴールドカードとしてのスペックは高いと思うし、海外で使ったときの反応も悪くないです。ポイントもキャンペーン分を含めれば、他のゴールドカード以上の還元率だと思う。ただ、ゴールドデスクの対応は、JCBとかのほうが上なんだよなぁ。アメックスもそうだが、外資系はどうも顧客対応という点をおろそかにしていかん。

参考になった0

- 40才・男・会社員

- 他のゴールドカードと比較してもポイント還元率が低すぎる。ポイント自体はザクザク貯まるが1ポイント辺りの還元率が低いため、結局あまりお得ではない。シティという国際金融会社の発行する会社なのに空港ラウンジが日本国内がほとんどで海外であまり使えないのもありえない。プラチナカードになるとプライオリティパスが使えるが、ゴールドになると格段に格が落ちる点は否めない。

参考になった0

- 37才・男・会社員

- 入会を検討しているうちに初年度年会費無料がなくなった。サービスだけ見るとダイニング系やトラベル系は良いが、ポイントサービスは他のゴールドカードと比較すると弱い。年会費がそもそもちょっと高いので初年度無料がなくなると作る動機がなくなってしまった。

参考になった0

- 36才・男・会社員

- ステータスで言うとJCBより高いがダイナースやアメックスよりは低い。海外で優待されることがあるのは私も経験したことがあり、事実ではあるがいつもではない。ゴールドカードのステータスという意味ではトップではない。

参考になった1

- 39才・男・商社

- ポイントをマイルに交換したい場合シティは使えないので、ダイナースかアメックスのほうがお得では?旅行保険やグルメサービスに力に入れる前にポイントのマイル交換に力を入れてほしい。

参考になった0

(2)三井住友カード プライムゴールド

- 26才・男・精密機械

- 20代限定のゴールドカードという位置づけで、この年会費が空港ラウンジが利用でき、さらに三井住友VISAプランドのゴールドカードが持てるというのは相当な魅力だと思います。私の周りのカードに詳しい先輩が三井住友はゴールドカードへの入会審査が厳しいことで有名らしく、持っていることを驚かれました。それなりにステータスもあり、周りの評価も高いゴールドカードだと思います。

参考になった4

- 33才・男・外資系エンジニア

- よくゴールドカードと勘違いされてました。プライムゴールドですが、ゴールド券面ですしラウンジなどでもしっかり利用できます。注意しなければいけないのは20代が終わり30歳になるタイミングですね。最初の更新のタイミングでゴールドカードに切り替わりますが、年会費がいきなり1万円以上に上がり、サービスレベルが対して上がるわけではないことに驚きます。プライムゴールドの間はコスパが高いですが、ゴールドになるとコスパがいきなり下がる点には注意しましょう。

参考になった2

(8)SBI ゴールドカード(※新規申込終了)

- 25才・男・精密機械

- 1.2%というポイント還元率は間違いなく、ゴールドカードの中ではトップ。空港ラウンジがない点はいまいちだが、飛行機をそんなに使わない人であれば気にすることはない。24Kを使ったカードデザインもシンプルで気に入っている。

参考になった1

- 33才・男・FP

- クレジットカードマニアの中では話題の一枚。一番のインパクトは24Kのカードデザイン。ポイント還元率も他のカードよりかなり高めです。ちなみにゴールド、プラチナカード会員の場合、カード再発行手数料が無料なので何度もゴールド、プラチナ制カードが手に入ります。

参考になった0

- 21才・男・ビル管理会社

- 先日カードを申し込んで滞りなく発行されました。純金を使ったカードというのは初めてなのでカードを出した時は興奮しました。昔からゴールドに憧れていたのですが、21歳収入300万円台で持てるとは思わなかったので凄く嬉しいです。

参考になった1

- 男・団体職員

- 日本では、マスターカードをメインとする実力派のゴールドカードがなかったのではないでしょうか? その意味では、SBIゴールドカードは日本でトップクラスのマスターカードです。還元率も、使いこなせば1.2%とリーズナブルです。また、T&Eで飛行機を自由に使えるのは富裕層であることを考えると、大衆が持つことができるゴールドカードでは、空港ラウンジが使えなくてもよいと思いますよ。マルチバンクシステムで国内主要銀行と瞬時にキャッシングが可能なので、持っていて絶対に損のないカードです。JCB同様、日本から育てていきたいカードです。私は、本物のゴールドの下地の中に、丸いブラックが中心に大きく位置するデザインが大変気に入っています。

参考になった0

- 34才・男・出版社

- ポイント還元率1.2%というのは確かに高い。だが、空港ラウンジが使えないというのはゴールドカードとして如何なものだろう?家族特約付きの国内・海外旅行保障が付いている点は評価できるが・・・。うーん微妙。

参考になった0

- 35才・男・会社員

- 年会費は安いですがポイントサービスはレギュラーと変わらないし、空港ラウンジサービスは付帯しない。基本的に保障が充実しただけで特にゴールドカードとしてのメリットがあるとは思えない。

参考になった0

- 33才・男・会社員

- ゴールドカードとしてのステータス・格という意味では数段落ちるのではないでしょうか?一番不思議なのは空港ラウンジが付帯しないこと。他のゴールドカードと比較してもこのサービスがないのは致命的のように思います。

参考になった0

- 31才・女・外資系証券

- このデザインはどうなんでしょうか?!和とかZENとか意識しているのでしょうが、日本人受けしないのでは。私は海外出張が多いので、空港ラウンジが使えないのは痛いですね。(まぁ実際は他のゴールドで空港ラウンジが使えるので支障はありません。検討するならセカンドカードとしてですね。)

参考になった1

(3)セゾンゴールド・アメリカン・エキスプレス・カード

- 38才・男・会社員

- いろいろと比較した上でこのカードにしました。アメックスブランドということでステータスもそこそこあると思いますし、何より他のゴールドカードよりサービスが良いと思います。もともとエクスペディアはホテルの最低価格保証がある上、そこから8%引きになるということは圧倒的に安くなります。10,500円位なら海外に2回位行ってちょっと滞在すればもとが取れます。エクスペディア利用分も海外利用分もポイントが2倍になりますし。

参考になった7

- 40才・男・会社員

- 知名度やステータスはどうかわからないが、ゴールドカードとしてのコストパフォーマンスは高い。他の人も口コミしているが、特にこのカードにしかないエクスペディアの最低価格保証を使えば、すぐに年会費の元がとれる。年会費を考えるとプロパーのアメックスよりもお得ではないかと思う。ただ海外の空港ラウンジは弱い。

参考になった5

- 41才・男・広告関連

- 良くも悪くもバランスのとれたゴールドカードだと思います。使い方によってはお得にもなりますし、上手く使えないと他のゴールドカードにしておけば良かったと思うことになります。空港ラウンジはハワイ・ホノルル国際空港が使えるのでハワイに行く人にはお得度が高い(ゴールドカードの中には海外空港ラウンジが付帯しないものも多い)。あとは手荷物無料宅配や西友・LIVIN・ロフトでの優待をしっかり使いこなせるかどうかがポイントです。

参考になった2

(1)OPクレジット ゴールド

- 37才・男・小売

- 小田急のOPカードにゴールドカードの機能がついています。年間200万円以上利用すると年会費が無料、カードを継続するとそれだけで3,000ポイントもらえるので条件を満たせる人にとってはかなりお得だと思います。空港ラウンジも利用できます。

参考になった3

(1)エポスゴールドカード

- 39才・男・会社役員

- コスパの高いゴールドカードを探すのであれば、エポスゴールドカードは間違いなく、評価されるべきカードと言える。まず年会費だが、通常5,000円だが、年間50万円以上のカード利用で無料になるので、ゴールドカードホルダーであればまず間違いなく無料にできるはず。それでいて空港ラウンジが付帯し、海外旅行傷害保険も利用できる。さらに特筆すべきはポイントに有効期限がないという点。その上で100万円カード利用すれば1万円分のポイントなど、かなり至れり尽くせり。基本ポイント還元率の低さや付帯保障に関しては、ステータスの高いゴールドカードに譲るが、個人的にはお得度でランキングするならゴールドカードの中でもぴか一だと思う。

参考になった7

(1)タカシマヤゴールドカード

- 41才・女・会社役員(兼主婦)

- 東京では外商サロンが一番広くてゆったりしている。年末の鬼混みの銀座界隈でゆっくりお茶飲めるのは高島屋だけ。年会費は永久無料。絵画などの展示会も無料招待、テナントからのプレゼント引き換え券など、特典も多い。混んでいる百貨店内でも、店員の対応が丁寧になる。

参考になった2

(2)アメリカン・エキスプレス・ビジネス・ゴールドカード

- 39才・男・IT関連

- 2017年2月引き落とし分から現在の年会費26,000円が31,000円にアップするとのこと。この変更で帝国ホテル東京のビジネスラウンジの利用や手荷物無料宅配サービスが羽田でも利用できるようになるなど、サービスは増えますが、帝国ホテル東京はそれほど便利な場所にある訳ではないですし、羽田での荷物の配送も、成田よりも需要があるとは思えません。これで2万円以上他のゴールドカードと比較して年会費が高いというのはいただけません。ゴールドカードも法人向けのカードもアメックスだけあり得ないくらい年会費が高くなり、これではユーザーの心はつかめないのでは?私も現状のままだと他のゴールドカードかプラチナカードへの乗り換えると思います。

参考になった2

- ユーザー情報なし

- アメックスは、入会当初30万円の限度額からスタートです。ビジネスゴールドなのに、1回の出張でオーバーします。年会費3万近く取るのに、それはない。枠を広げてもらいつつ、実績を作ろうと50万円先入金してまで2ヶ月我慢していましたが、結局今は使っていません。

参考になった0

(3)三井住友トラストVISAゴールドカード

- 42才・男・会社員

- ちょっとマニアックですが、三井住友信託銀行と三井住友VISAが提携して発行しているゴールドカードです。初年度年会費が割引され、2,625円で利用できるので少しお得度は高いです。国内・海外旅行保険、空港ラウンジ、ショッピング保険等も他のゴールドカードと比較して遜色ないです。三井住友信託銀行と付き合いがある人であれば検討する価値はあると思います。

参考になった0

- ユーザー情報なし

- 三井住友銀行でなく,住友信託銀行系のVJAグループカード.住友信託銀行の住友信託ダイレクト口座を開設し,住信VISAポイントクラブ加入ならゴールドカード年会費が2625円に.マイ・ペイすリボの設定も簡単。

参考になった0

- 46才・男・アパレル営業

- ANAをよく利用するのであれば、インターネット入会申込で初年度年会費15,750円が無料になる。マイル移行年間手数料2,100円も無料になり、年間の利用額が多ければポイントも1.5倍になるなど他のカードよりメリットが大きい。

参考になった0

(1)楽天プレミアムカード

- 男・製造業

- ノーマルの楽天カードから乗り換えてみたけど、国内出張や国内旅行中心の私にとっては海外国内旅行保険の自動付帯くらいしかメリットがなかった。楽天クラブオフも地方都市にいる私にとって恩恵が少なく、また楽天市場での使用もノーマルの楽天カードが結構優れものなのでプレミアムとしてのメリットがあまりありません。一番の目玉である「プライオリティパス」も年間1~2回の海外旅行しかしない私にとっては宝の持ち腐れ感は否めません…。プレミアムデスクも何となく事務的ですね。もう少し使ってイマイチならノーマルに戻そうかなと考えてます。

参考になった6

(1)JALゴールドカード(JCB)

(1)出光ゴールドカード

- 36才・男・会社員

- ガソリンカードとして有名な出光カードのゴールドカードで、入会後1カ月間ガソリンがリッター10円引きになります。年会費が10,500円かかりますが、ロードサービスやハウスサービスが無料でついてくるのでJAFに入る事を考えるとかなりお得度は高い気がします。

参考になった0

(1)オリコカード・ザ・ゴールド

- 男・出版系管理職

- オリコが発行するゴールドカードです。ステータスがどうこうはわかりませんが、ポイントが効率よくたまります。特にザ・ゴールドは最高でポイントが基本ポイントの3倍まで貯まるので還元率は多分トップクラスです。

参考になった1

(1)OMCゴールドカード

- 39才・男・会社員

- OMCが発行するゴールドカードで年会費は6,300円で国内・海外旅行傷害保険やショッピング保険も付帯します。ポイントは前年度のカード利用額に応じて最大2.2倍。ロードサービスやクラブオフといった特典も付いているのでかなり使い勝手は良いと思います。あとイオンカードと同じように第2、第4日曜日はダイエーでの買い物が5%OFFです。ただカードとしてのステータスはないと思うので、それをゴールドカードに求める人には向いてませんね。

参考になった0

(1)イオンゴールドカード

- 42才・男・会社員

- 空港ラウンジを利用する事ができ、年会費無料で作れる数少ないゴールドカードです。ただ申込むことはできません。イオンの基準を満たせばインビテーションが送られてきて発行できます。国内旅行傷害保険や海外旅行傷害保険も無料で付帯します。詳しい条件はわかりますが、年間100万円以上イオンカードを使うことが一つの目安になっているようです。私もインビテーションが来た前年のカード利用額が100万円を超えていたので。

参考になった3

(1)ライフカードゴールド

- 男・出版系管理職

- 銀行系のゴールドをメインに使用していますが、保険が今ひとつ心細かったので、保険の充実したサブカードをということで取得しました。あれこれ検討した中で、海外国内ともに最高一億円、かつ自動付帯でありながら出張や通勤時でも対象となりタクシー乗車中の事故でもOKというのが決め手になりました。付帯のロードサービスもJAFより強力なのでJAFも解約しました。ポイントもライフカードなので結構付きますし、Gポイントを経由すると銀行系ゴールドと合算できるのもお得です。信販系ゴールドということを割り引いても納得の内容です。

参考になった1

(1)三菱UFJカード ゴールド

- 31才・男・会社員

- ただただ金色のカードと言うほかない。ゴールドカードなのに空港ラウンジは利用できないし、保障が取り立てて大きい訳でもない。ちょっと消費者をなめているのではないかと思う。金色にすればゴールドカードと思っているのだとしたら大きな勘違い。そんなカードをみんなが作りたい訳ではないと思う。

参考になった7

口コミ採用でAmazonギフト券100円分をプレゼント!

クレジットカードランキング コラム ゴールドカードの審査基準は?

ゴールドカードは、一般カードと比較すると審査基準が厳しいため、誰でも簡単に発行できるわけではありません。では、ゴールドカードを発行する際に重要なポイントはどこなのでしょうか?以下に、ゴールドカードの発行時に重視される3つのポイントをご紹介します。

- ゴールドカードの審査基準 その1

- 就労状況

ゴールドカードは利用限度額が大きいため、毎月の利用額を滞りなく支払える収入があることが、審査基準の1つです。そのため、申し込む際に入力する現職の勤続年数や年収など、就労に関する質問は非常に重要な項目になります。新卒採用されたばかりの新社会人や、転職直後はゴールドカードを作るのにやや不利な状況と言えます。まずは一般カードの利用や、審査基準が厳しくないゴールドカードへの申し込みがおすすめです。

- ゴールドカードの審査基準 その2

- 年齢や住居などの情報

ほとんどのゴールドカードは、クレジットカードの発行に年齢制限を設けており、その条件をクリアしなければ、そもそもゴールドカードを発行することはできません。また、ハイクラスのゴールドカードになると、住んでいる家が持ち家か、賃貸かという点も、審査の上で必ずチェックされる項目です。持ち家であれば、自宅が担保になるため、審査で有利になる傾向があります。

- ゴールドカードの審査基準 その3

- クレジットヒストリー(個人信用情報)

クレジットヒストリー(略称クレヒス)とは、クレジットカードの利用履歴やローンの支払い状況などが記された情報のことを指します。クレジットカード会社は、カードの発行前に必ずカード申し込み者本人のクレヒスを確認し、支払いの遅延やリボ払いの残高がないか調査を実施。万一クレヒスに問題があった場合、就労状況やその他の条件に問題がない場合でも、ゴールドカードの発行は難しくなります。その場合は、プロパーカードを発行し、信用情報を築いた上でゴールドカードへ申し込みましょう。

クレジットカードランキング コラム 審査が厳しいゴールドカードランキング

ゴールドカードと一般カードの大きな違いの1つが、入会審査の厳しさです。一般カードは審査が厳しくないかわりに、利用できる限度額が低く、サービスが限定されます。ゴールドカードは審査が厳しくなる分、利用限度額も大きく、特別感のある様々なサービスが付帯します。本コラムでは審査が厳しいゴールドカードをランキングしてみました。一般的に審査が厳しいカードほど、ステータスもアップします。ゴールドカードを作るなら、他の人があまり持っていないカードが良いという方も、是非チェックしてみてください。

- 審査が厳しいゴールドカード 第1位

- ダイナースクラブカード

言わずと知れたステータスカード。審査基準は27歳以上で安定収入がある方となっているが、編集部推定では年収500万円以上が一つの基準になっていると予想。以前は30歳以上、持ち家、年収800万円、役職者(もしくは士業)という極めて厳しい入会基準を貸していたが、現在は安定収入があれば審査に通りやすくなっている。

- 審査が厳しいゴールドカード 第2位

- アメリカン・エキスプレス・ゴールドカード

他のゴールドカードと比較すると、年会費は約3倍。入会審査に関しても25歳以上で安定収入がある方となっている。年収条件は非公開だが、年収400万円が一つの基準になっていると予想。その一方でアメックスは入会審査に柔軟で、年収条件を満たしていなくても企業に信用力がある場合は、入会できた事例が多数報告されている。

- 審査が厳しいゴールドカード 第3位

- TRUST CLUB ゴールドカード

三井住友信託銀行グループが発行するゴールドカード。信託銀行系のカードは発行条件が厳しく、入会の目安を25才以上年収400万円以上と明記。他のゴールドカードと比べると知名度はないものの、入会審査の厳しさを考えると、ステータスはワンランク上と言えるだろう。

ゴールドカードランキング 2024年3月更新 編集部による総評

編集部の調査と利用者の口コミで作る2024年度版のゴールドカードランキングで1位にランクインしたのは、アメリカン・エキスプレス・ゴールド・カードでした。アメリカン・エキスプレス・ゴールドカードは、年会費こそ高いもののステータスカードとして根強い人気を誇っており、ダイナースクラブカードと人気を二分。カードのステータスはもちろん、旅行関連やエンターテイメント系のサービスは最高級、JCBとの業務提携で利用できる店舗が飛躍的に増えた点も高い評価を獲得している要因と言えるでしょう。これまでにアメリカン・エキスプレスのカードを持ったことがないという方は、この機会に一度カードを活用してみてはいかがでしょう?2位にランクインしたエムアイカード ゴールド プラスも人気の高いゴールドカードです。一番の魅力は羽田空港の航空会社しか使えない空港ラウンジを利用できる点ですが、その他にも入会キャンペーンや旅行傷害保険が充実。特に海外旅行に強いゴールドカードとして、高い人気を獲得しています。3位にランクインしたdカード GOLDも人気の高いゴールドカードです。特に注目度が高いのはローソンでこのゴールドカードを利用すると常に3%引きになる他、ドコモの携帯料金の支払いに利用すると10%をポイントバック。貯めたポイントは電子マネーiDへのチャージに加え、Pontaとの相互交換も可能です。同率3位にはダイナースクラブカードでした。ダイナースクラブカードは、他のゴールドカードを超える高い入会基準と充実したサービスが魅力のクレジットカードです。また実はポイントをマイルに還元した場合の比率もトップクラス。マイラーからも高い人気を誇ります。5位はJCBゴールドでした。JCBゴールドは、国内唯一の国際クレジットカードブランドとして根強い人気があるカードです。 また、最近ゴールドカードのサービスを拡充しており、ゴールドカードのワンランク上のカードとしてJCBゴールド ザ・プレミアを条件を満たしたカード保有者に対して発行を開始。その他にも空港ラウンジでホノルル空港が利用できる点も評価できます。

ゴールドカードは単なるステータスカードではありません。上手に利用すれば一般カード以上にお得で便利に利用できます。ゴールドカードランキングを参考に、各社のサービス内容をしっかり比較し、自分のライフスタイルに合った、ぴったりのゴールドカードを見つけましょう!

クレジットカードランキング 豆知識 ゴールドカードのメリットとデメリット

ゴールドカードへの入会を検討する際、どんなメリットがあるのか?またデメリットはないのかという点は誰もが気になるもの。そこでカードのプロであるクレジットカードランキング 編集部が考えるゴールドカードのメリットとデメリットをご紹介したいと思います。

まずゴールドカードのメリットですが、多くの方がご存知のように空港ラウンジサービスが挙げられます。空港ラウンジではドリンクだけではなく場所によっては軽食も楽しむことができます。また国際線の場合はアルコールを飲めるケースも。ゴールドカードホルダーの中には空港ラウンジの快適さを味わうために、ゴールドカードを保持し続けているという方も多数いらっしゃいます。

またゴールドカードは付帯保障が充実しているので、何か事故に遭ったらカードの補償が使えないか確認してみましょう。事故に遭うのは悲しいですが、カードの補償が受けられれば金銭的なダメージはほとんどなくなります。

また、ゴールドカードはプロパーカード(一般カード)と比較すると利用限度額が大きく、ステータスが高い点も大きなメリット。クレジットヒストリーを積み上げることなく、大きな金額を利用できるのは、ゴールドカードならではの魅力でしょう。

また、ゴールドカードは年齢や収入などで発行できる人を限定しているものも多いため、持っているだけで一定の信用があることの証明になります。クレジットカードにステータスを求めるのであれば、ゴールドカードの保持は必須です。

さらに、ゴールドカードは一般カードと比較すると、ポイント還元率が高く、普段の買い物によるポイント還元率は常時1%以上のものがほとんど。特定の店舗での支払いやネットショッピングでは10%以上還元されるケースも少なくありません。ポイント還元率の高さや付帯サービスの充実度を考慮すると、年会費無料のプロパーカードを利用する場合よりもお得になる場合もあるので、よく利用するサービスに合わせてゴールドカードを選ぶのが重要です。

また、ゴールドカードは付帯保障も充実しています。万一事故に遭った場合、カードの補償が使えないか確認してみましょう。事故に遭うのは悲しいことですが、カードの補償が受けられれば金銭的なダメージはほとんどなくなります。

次にデメリットですが、これはカードをあまり使う機会がなければ年会費が無駄になってしまうという点に尽きます。ゴールドカードに限らず、クレジットカードは使うからこそ価値があり、付帯サービスも威力を発揮します。ゴールドカードに入会した方は、付帯サービスをしっかり把握し、カードを使い倒すことができれば、まず間違いなく年会費以上のメリットがあるはずです。また、多くのゴールドカードが初年度年会費無料キャンペーンを実施しているので、この期間にカードを使ってみて、メリットを感じるかどうかで判断するのも良いでしょう。

クレジットカードランキング 豆知識 ゴールドカードの選び方

ゴールドカードを選ぶ際は、まず最初に自分自身がゴールドカードに何を求めるのかを明確にしましょう。年会費ができるだけ安いものや年会費無料のものの中から探したいのか?ポイント還元率が高いゴールドカードが良いのか?高いステータスを誇るゴールドカードが良いのか?等、カード選びの基準は一つではありません。これら全ての要素を満たすゴールドカードというものは、残念ながら存在しません。またゴールドカードを作っては辞め、作っては辞めを繰り返すとクレジットカードのヒストリーに傷がついてしまいます。できるだけ長く愛用できるゴールドカードを選ぶためにも、まずは自分自身のカード選びのポリシーを明確にすることが重要です。

- ゴールドカードランキング 2023年11月更新はクレジットカードランキング編集部調べです。

- 掲載情報の詳細はゴールドカードを発行する各社HPにてご確認ください。内容の変更等による損害は保証できません。

- それぞれのゴールドカードへの口コミは投稿者の意見です。あくまでも参考とし、個人の判断の上でご活用ください。

- 著者・監修:早川聡

-

あらゆるカードに精通したクレジットカードの専門家。毎年クレジットカードの断捨離を実行しており、お得なカードの追及に余念がない。ゴールドカードに関しては、ステータスカードとして名高いアメックスゴールドと、年会費無料で発行できるイオンゴールドカードを保有。アメックスゴールドの年会費は、高級レストランの所定のメニューが2名分無料になるサービスと、同伴者1名まで無料になる空港ラウンジサービス、アメックスが定期的に実施しているキャンペーン(イベント)に参加することでしっかり回収している。